Die Studie „OpinionTRAIN 2021″ untersucht Auswirkungen der Corona-Krise auf den Bereich Geld und Finanzen:

Die Inflationsrate im Euroraum lag im August 2021 mit 3,0 % auf dem höchsten Stand seit fast zehn Jahren. In Deutschland stiegen die Verbraucherpreise im August sogar um 3,9 % im Vergleich zum Vorjahresmonat, im Oktober näherte sich die Inflationsrate der 5 %-Marke. Grund zum Handeln sieht die EZB nicht: Sie strebt mittelfristig eine Inflation von 2 % an und sieht die aktuellen Entwicklungen als temporäre Überschreitung dieser Zielmarke und verweist auf zahlreiche Sondereffekte, die überwiegend auf die Corona-Krise zurückgehen.

„Wenn die EZB und viele Volkswirte Recht behalten, werden sich viele Sparer wieder beruhigen und eine längst bestehende schleichende Enteignung weiter hinnehmen. Allerdings gibt es auch ein gefährliches, im Moment nicht weiter diskutiertes Szenario, dass nämlich ein Zusammenwirken von negativen Zinsen und hohen Preissteigerungen den Konsum stark befeuert (weil Anlagemöglichkeiten nicht gesehen werden und die Angst vor Geldentwertung steigt) und zu einem Beschleunigungsfaktor für die Inflation wird“, betont Johannes Hercher, Vorstand der Rogator AG und Co-Autor der Studie OpinionTRAIN.

Die Ergebnisse der Studie im Überblick:

Verbraucher sehen sich durch Negativzinsen aktuell noch wenig betroffen

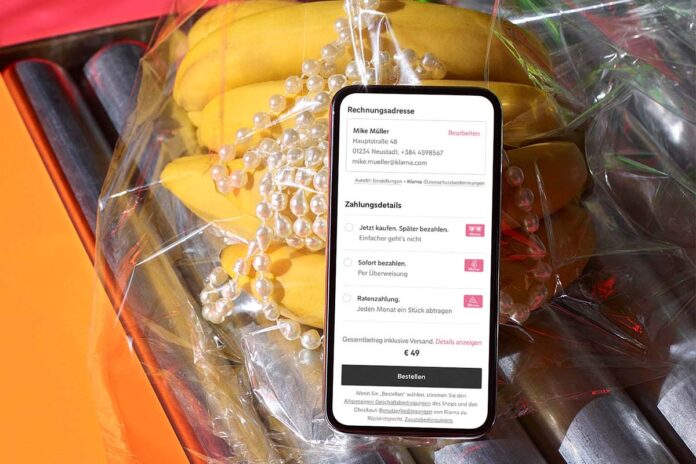

Die Berichterstattung zum Thema Negativzinsen für Bankguthaben geht nur in eine Richtung: Immer mehr Banken verlangen Negativzinsen und die Beträge, ab denen Negativzinsen anfallen, sinken ständig. Fast 520 Banken und Sparkassen in Deutschland (von knapp 1.700 Kreditinstituten) verlangen aktuell von ihren Kundinnen und Kunden Strafzinsen. Vor einigen Tagen machte die DKB Schlagzeilen, als sie Strafzinsen ab 25.000 Euro ankündigte.

In der Wahrnehmung der Verbraucher spiegelte sich dies in der Erhebung im Aug./Sep. 2021 noch nicht wider. Nur 6 % der Befragten geben an, ihre Bank verlange bereits negative Zinsen bzw. ein Aufbewahrungsentgelt für Guthaben, 16 % erwarten dies in den nächsten 12 Monaten, etwa ein Viertel der Konsumenten ist sich unsicher (23 %) und mehr als die Hälfte der Deutschen (55 %) erwarten persönlich keine Negativzinsen.

In punkto Digitalisierung im Finanzwesen ergeben sich in Deutschland relativ wenig Bewegungen. Insbesondere im Vergleich zu Schweden, das sich stark digitalisiert präsentiert, erreicht Deutschland einen vergleichsweise geringen Anteil an Bankkunden, die Onlinebanking betreiben (79 % vs. 96 % in Schweden). Die deutschen Verbraucher setzen beim Bezahlen weiterhin auf Bargeld. 41 % der deutschen Verbraucher bevorzugen die Zahlung mit Bargeld gegenüber Mobile Payment (in Schweden sind dies nur 15 %).

Negativzinsen stellen die Loyalität der Bankkunden auf die Probe

Die Kundenloyalität der Banken wird zukünftig massiv auf die Probe gestellt. Die Absicht, die Hausbank zu wechseln, ist im Aug./Sep. in Deutschland noch insgesamt gering (Zustimmung 14 %, Ablehnung 62 %). Bei Verbrauchern, die durch Negativzinsen für ihr Bankguthaben betroffen sind, beträgt der Anteil der Wechselbereiten jedoch bereits 41 %. So bringt die Einführung von Negativzinsen ein erhebliches Risiko für die Kundenbeziehung mit sich. Kunden, die ihrer Hausbank jahrelang treu geblieben sind, fühlen sich durch Negativzinsen frustriert, zeigen wenig Verständnis für Erklärungen und suchen nach Alternativen.

Konsumenten nehmen Preissteigerungen wahr, die deutlich über der offiziellen Inflationsrate liegen

Der aufgezeigte Zusammenhang wird verstärkt durch erhebliche Preissteigerungen, die die Verbraucher seit Ausbruch der Corona-Krise wahrnehmen. Volkswirte und Inflationsforscher stellen bei den aktuell historisch hohen Preissteigerungsraten (knapp 5 %) vor allem die stark gestiegenen Preise für Kraftstoffe, Energie und Verkehr in den Vordergrund. Starke Preissteigerungen werden allerdings auch in anderen Bereichen wahrgenommen: 65 % der Befragten in Deutschland nehmen die Lebensmittelpreise aktuell als deutlich höher wahr im Vergleich zur Situation vor Ausbruch der Corona-Krise. In Deutschland haben 33 % der Verbraucher das Gefühl, die Preise, die sie persönlich zahlen, stiegen stärker als die amtliche Inflationsrate (nur in Österreich ist dieser Anteil mit 38 % noch höher).

Die Sparer „in der Zwickmühle“: Enteignung von Menschen, die Geld zurücklegen

Das Narrativ, dass die Corona-Krise in Deutschland zu einer neuen Aktienkultur geführt hat, stellt sich bei näherer Betrachtung eher als Mythos heraus. Lediglich 16 % der Deutschen haben während der Corona-Krise Aktien und 6 % Kryptowährungen gekauft. Überwiegend bleiben Ersparnisse aber auf dem Bankkonto liegen. Fast jeder zweite Deutsche (45 %) schafft es nach eigenen Angaben, jeden Monat etwas Geld zu sparen (28 % sind unregelmäßige Sparer und 27 % der Verbraucher sparen gar nicht).

Niedrige Zinsen haben die Sparer während der letzten Jahre nicht beunruhigt, weil die Inflationsraten gleichzeitig gering blieben. Viele Verbraucher haben sich an diesen „Normalzustand“ gewöhnt und beachten Informationen über die Teuerungsrate nicht mehr. Nur gut jeder fünfte Deutsche (23 %) kennt die aktuelle amtliche Inflationsrate (11 % im Nov./Dez. 2020). Dieser Gleichklang – niedrige oder keine Zinsen für Bankguthaben und geringe Inflation – scheint jetzt durchbrochen:

Die Vorstellung einer hohen Teuerungsrate und gleichzeitiger Negativzinsen für das Bankguthaben bringt viele Sparer gefühlt in ein Gefangenendilemma. Während nur 22 % der Deutschen, die nicht durch Negativzinsen betroffen sind, sich Sorgen um niedrige Zinsen machen, sind es fast 40 % bei betroffenen Sparern und 48 % bei Betroffenen, die die amtliche Inflationsrate kennen. Wenn gleichzeitig Anlageformen als zu risikoreich bewertet werden, heißt es abwarten oder konsumieren.

Die Strategie, eine über die Rentenansprüche hinausgehende Versorgung der Menschen sei eine Sache des Einzelnen, also Privatangelegenheit, könnte sich als Trugschluss herausstellen. „Wenn wir uns die Strategien vor Augen führen, die die Nordländer Norwegen (Staatsfonds) oder Schweden (verpflichtende Aktienanlage) verfolgen, sollten wir uns genau überlegen, welche Ansätze auch für Deutschland passen könnten. Ansonsten wird eine schleichende Enteignung in den kommenden Jahren zu einem erheblichen Vermögensverlust beim deutschen Normal-Sparer führen“, resümiert Prof. Dr. Andreas Krämer, CEO der exeo Strategic Consulting AG und Co-Autor der Studie OpinionTRAIN.

Studie „OpinionTRAIN 2021″

Textquelle: Rogator AG