Ein aktueller Marktkommentar von Archibald Ciganer, Portfoliomanager bei T. Rowe Price:

Japans Wirtschaft hat sich nach der Coronavirus-Pandemie langsamer erholt als andere führende Volkswirtschaften; positiv ist dagegen, dass auch die Inflation niedriger ist. Dadurch konnte die Bank of Japan (BOJ) bei ihrer extrem lockeren Geldpolitik bleiben, um das Wachstum anzuregen – während viele andere Länder der Welt ihre Geldpolitik strafften. Die Nachhaltigkeit von Japans lockerer geldpolitischer Haltung bleibt ein wichtiges Schwerpunktthema, jedoch deuten mehrere Faktoren auf erfreuliche kurzfristige Aussichten für das Land hin. Gleichwohl könnte eine nachlassende weltweite Konjunktur letztlich die Nachfrage dämpfen, auch wenn ein schwacher Yen Japans großem Exportsektor kurzfristig helfen dürfte.

Zwei wichtige Faktoren für die kurzfristigen Aussichten

Zwei Themen beherrschen aktuell die Schlagzeilen in Japan: Die BOJ, die an ihrem geldpolitischen Kurs festhält, und die Schwäche des japanischen Yen, der aktuell unweit seiner 30-Jahrestiefs gegenüber dem US-Dollar notiert. Weil beide Aspekte großen Einfluss auf Japans kurzfristige Aussichten haben dürften, lohnt es sich, beide genauer zu betrachten:

1. Japan hebt sich durch extrem lockere Geldpolitik ab

Die jährliche Verbraucherpreisinflation in Japan lag im September bei 3,0% und damit über dem 2,0%-Ziel der BOJ, war aber deutlich niedriger als in den USA und Europa. Durch die – im Vergleich zur starken Teuerung in anderen großen Volkswirtschaften – moderate Inflation konnte die BOJ die Zinsen bislang extrem niedrig lassen, während die USA und Europa ihre Zinsen aggressiv erhöhen. Bei genauerer Betrachtung der japanischen Inflationsdaten sind in erster Linie die Lebensmittel- und Energiepreise als Inflationstreiber auszumachen, die für jeweils 4,6 % und 16,9 % des Gesamtanstiegs der Preise verantwortlich sind. Ihr Einfluss auf die Inflation schwankt aber gewöhnlich und kann sich rasch ändern. Deshalb dürfte die Veröffentlichung der weniger volatilen Daten zur jährlichen Lohninflation mehr Klarheit über die Inflation in Japan bringen. Dies wird sich ab April 2023 zeigen, nach dem Ende des Geschäftsjahrs in Japan. Denn dann nehmen die japanischen Unternehmen in der Regel Lohnverhandlungen mit den Arbeitnehmern und Gewerkschaften auf. Wir glauben, dass die Löhne und Gehälter in Japan unter Aufwärtsdruck geraten und diese wichtigen Datenpunkte die BOJ letztlich dazu bewegen könnten, etwa Ende des 1. Quartals 2023 von ihrer lockeren Geldpolitik abzurücken.

2. Yen-Schwäche

Das andere wichtige Thema des Jahres 2022 in Japan – und weltweit – war der starke Rückgang der Währung. Die Standhaftigkeit, mit der die BOJ zusagte, die Zinsen bei 0% zu halten, während andere führende Zentralbanken ihre Zinsen erhöhten, hat den Renditeunterschied zwischen Japan und anderen Industrieländern vergrößert. Dadurch wertete der Yen ab und sank relativ zum starken US-Dollar auf den tiefsten Stand seit über 30 Jahren. Selbst die massiven staatlichen Interventionen, die in den letzten Monaten die japanische Währung stützen sollten, haben noch keine nachhaltige Besserung gebracht. Für die nächste Zeit können wir jedoch ein wenig Mut aus den Erfahrungen der Vergangenheit schöpfen, denn als der Yen das letzte Mal so schwach war, nämlich im Jahr 1998, wertete er in weniger als drei Monaten stark auf und legte um 22 % zum US-Dollar zu. Rund ein Drittel dieser Rally geschah an gerade einmal zwei Tagen, am 6. und 7. Oktober.

Es versteht sich fast von selbst, dass für den Fall, dass die BOJ ihre aktuelle lockere Geldpolitik aufgibt und restriktiver wird (was unseres Erachtens etwa am Ende des 1. Quartals 2023 geschehen könnte), eine starke Rally der Währung innerhalb kurzer Zeit nicht unrealistisch ist – vor allem, wenn die US-Notenbank ihre aggressive Geldpolitik abmildern sollte. Der schwache Yen hat zwar Japans Wettbewerbsfähigkeit verbessert und ist ein Segen für die vielen japanischen Exporteure. Was die relative Performance der Strategien angeht, würde ein stärkerer Yen solchen hochwertigen, binnenwirtschaftlich ausgerichteten Unternehmen, wie wir sie bevorzugen, jedoch mehr Unterstützung bieten.

Viele Faktoren deuten auf erfreuliche Marktaussichten hin

Ein robuster, sich bessernden Unternehmenssektor: Die Pandemie, die divergierende Geldpolitik und der rasante Yen-Rückgang standen so sehr im Vordergrund, dass die beständigen und sehr erfreulichen Verbesserungen bei der Unternehmensführung in Japan überschattet wurden. Diese lange, erfolgreiche Entwicklung im Land wird unseres Erachtens von ausländischen Anlegern noch nicht in vollem Umfang honoriert.

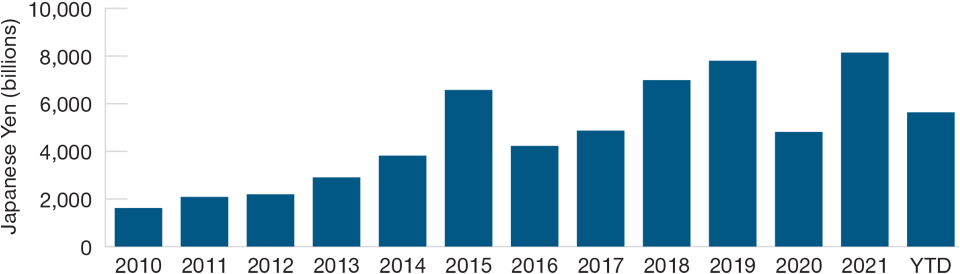

Trotz der aktuellen Unsicherheit in der globalen Wirtschaft kaufen japanische Unternehmen weiterhin eigene Aktien zurück und führen außerdem Kapital in Rekordhöhe an ihre Aktionäre zurück. Dies ist ein sehr ermutigendes Zeichen für die Verfassung von Japans Unternehmen und für die laufenden Fortschritte bei der Unternehmensführung in dem Land. Dass die Managementteams energisch auf eine stärkere Aktionärsorientierung drängen, schafft unseres Erachtens erhebliche Chancen für langfristig orientierte Anleger (Abb. 1).

Veränderungen der Kapitalallokation könnten wichtiger Aktienkurstreiber sein

Abb. 1: Jährliche Ankündigungen von Aktienrückkäufen japanischer Unternehmen

Die Daten beziehen sich auf Stammaktien aller in jedem Geschäftsjahr börsennotierten japanischen Unternehmen. Das Geschäftsjahr beginnt am 1. April und endet am 31. März des Folgejahres.

Quelle: Nomura, auf Basis von Veröffentlichungen japanischer Unternehmen.

Die letzte Berichtssaison in Japan fiel positiv aus und machte Mut. Der schwache Yen, der auf 30-Jahrestiefs zum US-Dollar gesunken ist, hat den japanischen Exporteuren, die im TOPIX recht stark gewichtet sind, viel Auftrieb gegeben.

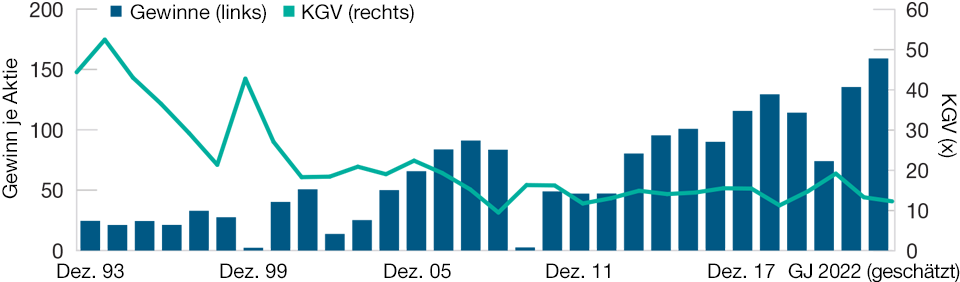

Günstige Marktbewertungen: Das Kurs-Gewinn-Verhältnis auf Basis der geschätzten Gewinne der nächsten zwölf Monate (Forward-KGV) für Japans Aktienmarkt liegt aktuell bei 12,3x (Stand: 31. Oktober 2022), das durchschnittliche langfristige Forward-KGV dagegen bei 14,0x (Abb. 2). Diese unterdurchschnittliche Bewertung spiegelt sicher auch den Effekt eines globalen Konjunkturabschwungs wider. Sollte den Zentralbanken der Welt eine „weiche Landung“ der Weltwirtschaft gelingen, besitzt der japanische Markt unserer Ansicht nach – vielleicht mehr als jeder andere führende Markt – aufgrund der aktuellen Unterbewertung das Potenzial für eine deutliche Höherbewertung. Die Wiedereröffnung der japanischen Wirtschaft und der Landesgrenzen dürften unseres Erachtens die Gewinne eher binnenwirtschaftlich orientierter Unternehmen auch stützen.

Japanische Aktien wirken trotz robuster Gewinne „günstig“

Abb. 2: Langfristige Gewinne und KGV im TOPIX

Vom 31. Dezember 1993 bis zum 31. Dezember 2021. Daten für das Gesamtjahr 2022 sind Schätzungen. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Es wurden die letzten verfügbaren Daten verwendet. Quelle: Finanzdaten und Analysen von FactSet Global. Copyright FactSet. Alle Rechte vorbehalten. Kurs geteilt durch Gewinne je Aktie (EPS). Auf Basis des EPS des Geschäftsjahres. Historische EPS-Daten sind um 45 Tage verzögert, um die an dem vergangenen Tag verfügbare Menge an Informationen widerzuspiegeln. Die Quelle für den TOPIX Index ist die Tokyo Stock Exchange.

Politische Stabilität: Japan zählt zweifellos zu den politisch stabilsten Ländern der Welt. Im Juli 2022 gewannen Premierminister Fumio Kishida und die Liberaldemokratische Partei (LDP) die Wahlen zum Oberhaus und festigten damit nach dem Sieg bei den Unterhauswahlen im Oktober 2021 ihre Machtposition. Die LDP kann nun auf eine überwältigende Unterstützung setzen und wird in den mehr als drei Jahren bis zur nächsten Wahl große Teile ihrer Reformagenda und andere politische Vorhaben mühelos durchsetzen können. Dadurch sollte sie wirtschaftlich pragmatische, aber politisch umstrittene Maßnahmen durchboxen können, etwa die Aufhebung der Covid-Beschränkungen, die Öffnung der japanischen Grenzen und die wieder stärkere Nutzung der Atomenergie.

Verringerung der Energieabhängigkeit: Als Nettoimporteur von Energie spürt Japan die stark steigenden Energiepreise. Deshalb hat die Regierung die Verringerung von Japans Energieabhängigkeit zu einem Hauptziel der Politik gemacht. Im August 2022 gab die Regierung Kishida deshalb Pläne zur Entwicklung und zum Bau von Atomkraftwerken „der nächsten Generation“ bekannt. Dies markiert nach der Atomkatastrophe von Fukushima im Jahr 2011 eine 180°-Wende, ist aber entscheidend für die langfristige Verringerung von Japans Energieabhängigkeit und das Erreichen der Netto-Null-CO2-Emissionen bis 2050. In der Zwischenzeit beabsichtigt die Regierung zudem, ab Sommer 2023 bis zu 17 Atomkraftwerke wieder ans Netz zu nehmen.

Kurzfristig dürfte die niedrige relative Inflation in Japan das Wirtschaftswachstum weiter stützen, weil sie einen Puffer gegen die Folgen der geldpolitischen Straffung bietet, die andere Industrieländer spüren werden. Zusätzlich zur extrem lockeren Geldpolitik der BOJ sind die Bewertungen der Unternehmen günstig sowie Japans Grenzen und Wirtschaft nach der Pandemie wieder vollständig geöffnet. Außerdem ist ein hoher Nachfragestau abzuarbeiten. Deshalb sind wir der Meinung, dass sich Japans Aussichten für das Jahr 2023 zwar immer noch in einer empfindlichen Balance befinden, im Laufe des nächsten Jahres aber zunehmend erfreulicher werden dürften.

Niedrige Inflation bietet Japan erfreuliche Aussichten

Foto von Archibald Ciganer (Quelle: T. Rowe Price)

Tipp: Dividenden ausländischer Aktien werden doppelt besteuert,

dieses Finanztool erledigt Deine Rückerstattung