Ein Marktkommentar von Jeffrey Schulze, Anlagestratege bei ClearBridge Investments, Teil von Franklin Templeton:

Es bleibt abzuwarten, ob die Fed angesichts einer sich abschwächenden Wirtschaft in den USA tatsächlich umschwenken wird, insbesondere wenn die Inflation auf hohem Niveau verharrt. Ein weiteres Anzeichen für eine sich abschwächende Konjunktur lieferte jedoch die Vorabveröffentlichung des Bruttoinlandsprodukts (BIP) für das zweite Quartal, das mit einer Schrumpfung von 0,9 % enttäuschte. Im ersten Quartal, in dem die Zahlen durch sehr starke Importe verzerrt wurden, während sich die Engpässe in der Versorgungskette lockerten, war ein Rückgang um 1,6 % verbucht worden. Daraufhin hatten sich viele Investoren gefragt, ob die US-Wirtschaft bereits in eine Rezession eingetreten ist.

Nach traditioneller Auffassung signalisieren zwei aufeinanderfolgende Quartale mit negativem BIP eine Rezession. Tatsächlich haben zwei weithin als solche anerkannte Rezessionen der heutigen Zeit die Schwelle von zwei aufeinanderfolgenden negativen Quartalen nicht erreicht – darunter die Rezession von 2001, bei der auf ein negatives Quartal ein positives und dann ein weiteres negatives folgte.

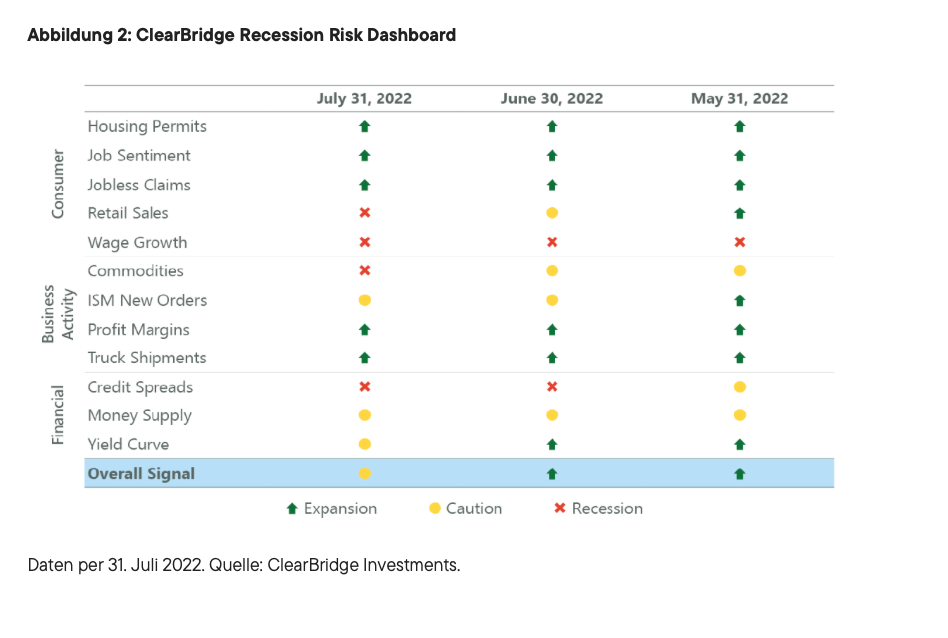

Angesichts einer weiteren Eintrübung der Daten in den Folgewochen und einer zusätzlichen Zinserhöhung um 75 Basispunkte bei der vergangenen Fed-Sitzung ist es nicht überraschend, dass mehrere Signale auf dem ClearBridge Recession Risk Dashboard eine Verschlechterung anzeigen. Nach drei Änderungen im letzten Monat gibt es im Juli vier Indikatoränderungen. Eine davon betrifft das Gesamtsignal, das jetzt auf „Gelb“ steht und somit eine Warnung anzeigt. Zu den zugrundeliegenden Signaländerungen gehören die Einzelhandelsumsätze und die Rohstoffe, die nun beide auf „Rot“ stehen.

Hinzu kommt die Zinskurve, bei der eine Verschlechterung von „Grün“ auf „Gelb“ eingetreten ist. Darüber hinaus haben sich mehrere tieferliegende Indikatoren verschlechtert: Die Baugenehmigungen, die Stimmung am Arbeitsmarkt und die Anträge auf Arbeitslosenunterstützung sind alle „weniger grün“ als in den Vormonaten. Außerdem nähert sich die Geldmenge dem roten Bereich und die Auftragseingänge des ISM liegen an der Grenze zwischen „Gelb“ und „Rot“.

Ein gelbes Gesamtsignal mahnt zur Vorsicht, bedeutet aber nicht, dass eine Rezession unausweichlich ist. In der Vergangenheit ist das Dashboard zwölf Mal auf „Gelb“ gesprungen, davon acht Mal vor einer Rezession. In vier Fällen konnte eine Rezession vermieden werden. Bei diesen vier rezessionsfreien Zeiträumen sprang das Dashboard in drei Fällen wieder auf „Grün“ zurück (1995, 1998 und 2015–2016). In einem Fall (Mitte der 1960er Jahre) sprang es wegen einer Verschlechterung auf „Rot“. Wichtig ist aber, dass die drei Fälle, in denen das Dashboard eine Erholung verzeichnete, jeweils vor dem Hintergrund eines Umschwenkens der Fed auf eine gemäßigtere Geldpolitik stattfanden.

In den Jahren 1995–1996 und 1998 senkte die Fed die Zinssätze um 75 Basispunkte und in den Jahren 2015–2016 hob sie die Zinssätze nur einmal an, während der Markt vier Erhöhungen erwartete, sodass im Verhältnis zu den Marktpreisen und -erwartungen de facto eine „Netto-Lockerung“ von 75 Basispunkten vorgenommen wurde. Das letzte Mal, dass das Dashboard auf „Gelb“ gesprungen ist, war im Jahr 2019.

Sollte die US-Wirtschaft in den kommenden Monaten eine Rezession abwenden und das Dashboard wieder auf „Grün“ springen, wird ein Kurswechsel der Fed wahrscheinlich eine wesentliche Rolle spielen. Der Zeitpunkt des Umschwenkens der Fed ist derzeit eine Schlüsseldebatte an den Märkten und wird wahrscheinlich Auswirkungen darauf haben, ob eine weiche Landung gelingt.

Der Markt für Fed Funds Futures geht derzeit von einer Zinserhöhung um 50 Basispunkte im September und einer letzten Anhebung um 25 Basispunkte im November aus. Für die zweite Hälfte des Jahres 2023 werden ein oder zwei Zinssenkungen erwartet. An den Aktienmärkten scheint dieser Umschwung eingepreist zu werden. Die Erwartungen für eine Zinserhöhung im Dezember 2022 sind in den letzten sechs Wochen um fast 50 Basispunkte gesunken.

Es bleibt abzuwarten, ob die Fed angesichts einer sich abschwächenden Konjunktur tatsächlich einen Kurswechsel vornehmen wird, insbesondere wenn die Inflation hoch bleibt. Der nächste Verbraucherpreisindex (Consumer Price Index – CPI) dürfte durch die niedrigeren Benzinpreise entlastet werden, die seit ihrem Höchststand Mitte Juni um über 0,70 USD gesunken sind. Doch sowohl der Kern-CPI als auch die der Kern-Index für den privaten Konsum (Personal Consumption Expenditures – PCE) haben in den letzten drei bis vier Monaten kontinuierlich sehr hohe Werte ausgewiesen, die Marktteilnehmer beunruhigen. Wichtig ist, dass die Fed keine Rückkehr der Inflation auf 2 % benötigt, um sich zurückzuziehen.

Für eine moderatere Positionierung bedarf es vielmehr eines eindeutigen und überzeugenden Trends, demzufolge die Inflation nachlässt, sowie Frühindikatoren, die auf einen weiteren Rückgang hindeuten. Dieser Trend ist noch nicht eingetreten, obwohl einige Frühindikatoren darauf schließen lassen, dass er bis zum Ende des Sommers einsetzen könnte. Letztendlich ist es an der Zeit, den gegenwärtigen Kurs der Wirtschaft zu ändern. Je länger es jedoch dauert, bis eine Wende vollzogen wird, desto größer ist die Wahrscheinlichkeit einer Rezession. Bei allem Respekt gegenüber dem Fed-Vorsitzenden Jay Powell: Die „tickende Uhr“, die läuft, um die Inflation wieder in Richtung des 2 %-Ziels zu bringen, ist nicht die einzige, die Anleger derzeit im Auge behalten sollten.

Die Ampel steht auf Gelb: Wird die Fed Gas geben oder auf die Bremse treten?

Foto von Jeffrey Schulze (Quelle: ClearBridge / Franklin Templeton)

Tipp: Dividenden ausländischer Aktien werden doppelt besteuert,

dieses Finanztool erledigt Deine Rückerstattung.