Ein Marktkommentar von Natalia Bucci, Co-Head of Convertibles bei Lombard Odier Investment Managers (LOIM):

In den letzten zwei Wochen stabilisierten sich die Märkte zunächst, bevor sie begannen, um einige Prozentpunkte zu steigen, da die Anleger begannen, ihre Wetten in Bezug auf eine Rezession zu reduzieren. Die makroökonomischen Daten sind sowohl in den USA als auch in Europa weiterhin solide, weshalb der extreme Pessimismus der Anleger einen Teil seiner Grundlage verloren hat. Eine weltweite Rezession steht wahrscheinlich nicht bevor und der aktuelle Zyklus ist noch nicht tot. Die heutige Inflation ist jedoch tief in der Stärke des aktuellen Wachstumszyklus verwurzelt.

Das bedeutet – wie in jeder Phase am Ende eines geldpolitischen Zyklus -, dass die soliden Wirtschaftsdaten, die in diesen Tagen noch veröffentlicht werden, sowohl für die Fed als auch für die EZB ein Appell sind, ihre Maßnahmen gegen die Inflation zu verschärfen. Irgendwann werden diese guten makroökonomischen Nachrichten anfangen, von den Anlegern als schlechte Nachrichten für die Märkte wahrgenommen zu werden: Je länger dieses solide makroökonomische Umfeld anhält, desto mehr werden die Währungsbehörden die Notwendigkeit sehen, die Wirtschaftsaktivität zu verlangsamen. Wann wird dies der Fall sein? Wann werden die guten Nachrichten wieder zu schlechten Nachrichten?

Eine gute Nachricht bedeutet, dass die Aktienmärkte aufgrund positiver wirtschaftlicher Überraschungen steigen. Dies geschieht in der Regel während eines Aufschwungs: Wenn der Pessimismus der Märkte durch gute makroökonomische Nachrichten in Frage gestellt wird, beginnen die Märkte zu steigen. Auch das Gegenteil war in der Vergangenheit bereits der Fall: Negative Wirtschaftsüberraschungen führten aufgrund einer erwarteten Stimulierung der Geldpolitik zu steigenden Märkten. Eine natürliche Möglichkeit, eine solche „Makro-Markt“-Reaktionsfunktion zu messen, besteht darin, eine gleitende Regression der Aktienrenditen auf einen Überraschungsindex durchzuführen. Es gibt eine Vielzahl von potenziellen Kandidaten für einen Überraschungsindex, der bekannteste ist der Citi Economic Surprise Index.

Märkte stehen vor Belastung

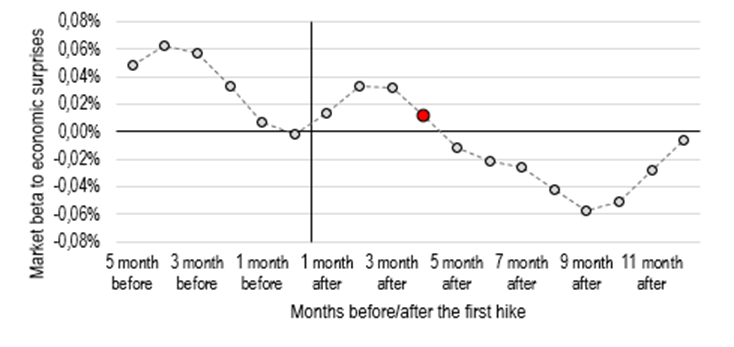

Die Abbildung 1 zeigt das durchschnittliche Beta der Aktienrenditen in Bezug auf makroökonomische Überraschungen rund um die erste geldpolitische Straffung der Fed, berechnet für den Zeitraum 2006-2022. Vor der ersten Straffung und bis zu vier Monate danach neigen die Märkte dazu, in einer Stimmung zu verharren, in der gute Nachrichten gute Nachrichten sind. Nach dem vierten Monat nach der ersten Straffung ändert sich das Vorzeichen des Betas, was unterstreicht, dass die Märkte in eine „gute Nachrichten sind schlechte Nachrichten“-Mentalität übergehen.

Abbildung 1: Durchschnittliche Entwicklung des Indikators „gute Nachrichten“ rund um die erste Zinsstraffung in den USA (2006-2022), Quelle: Bloomberg, LOIM

Die Abbildung zeigt auch, wo wir heute stehen: Wir sind noch vier Monate von der ersten Straffung entfernt. Wenn man sich das Ende der Kurve ansieht, ist das Signal vor kurzem leicht negativ geworden. Es ist vielleicht noch zu früh, um das zu sagen, aber angesichts der Entfernung zur ersten Straffung der Fed und des frühen Wechsels des Beta-Vorzeichens könnte es sein, dass wir diese Phase erreicht haben, in der gute Nachrichten keine guten Nachrichten für die Märkte mehr sind.

Angesichts des immer noch hohen Niveaus unseres Wachstumsnowcasters (was bedeutet, dass die Verlangsamung gerade erst begonnen hat) und des hohen Niveaus unseres geldpolitischen Nowcasters (was bedeutet, dass die Zentralbanken uns weiterhin mit ihrer falkenhaften Politik überraschen dürften) könnte es durchaus sein, dass die nächste Flut guter Nachrichten die Märkte eher belastet als sie zu stützen.

Wenn gute Wirtschaftsnachrichten zu schlechten Nachrichten werden

Foto von Natalia Bucci (Quelle: LOIM)

Wichtige Entwicklungen zur Ukraine.