Seit seinem Höchststand im Oktober ist der Ölpreis zurückgegangen. Dieser Rückgang, zusammen mit einem schwächeren Euro und weiterhin negativen Realzinsen, könnte darauf hindeuten, dass der Markt immer pessimistischer wird.

Ein Kommentar von Florian Ielpo, Head of Macro bei Lombard Odier Investment Managers (LOIM)

Aus makroökonomischer Sicht könnte dieser Rückgang des Ölpreises besorgniserregend sein. Ein Blick auf den Ölpreis im Vergleich zu den verschiedenen Rezessionen in den USA und Europa seit 1984 (Grafik 1), zeigt, dass eine (mehr oder weniger lange) Rezession traditionell mit einem Rückgang des Ölpreises einhergeht (wenngleich das Gegenteil nicht zutrifft). So fiel der Ölpreis beispielsweise 2008 um 68 % und während des chinesischen Abschwungs 2015 um -44 %. Das jüngste Beispiel ist der März 2020, als der Ölpreis um 54 % fiel und der einzige und wahre „Nowcasting“-Indikator für diese Rezession war, während keine anderen Daten den Stillstand der Wirtschaftstätigkeit messen konnten. Die Abschwächung des Euro in letzter Zeit aufgrund eines Ausbruchs von Covid könnte ein weiteres Zeichen dafür sein, dass sich die Wirtschaftsaktivität verlangsamen wird. Marktbeobachter, die eine Baisse befürchten, sehen die Weichen für eine bevorstehende Rezession gestellt.

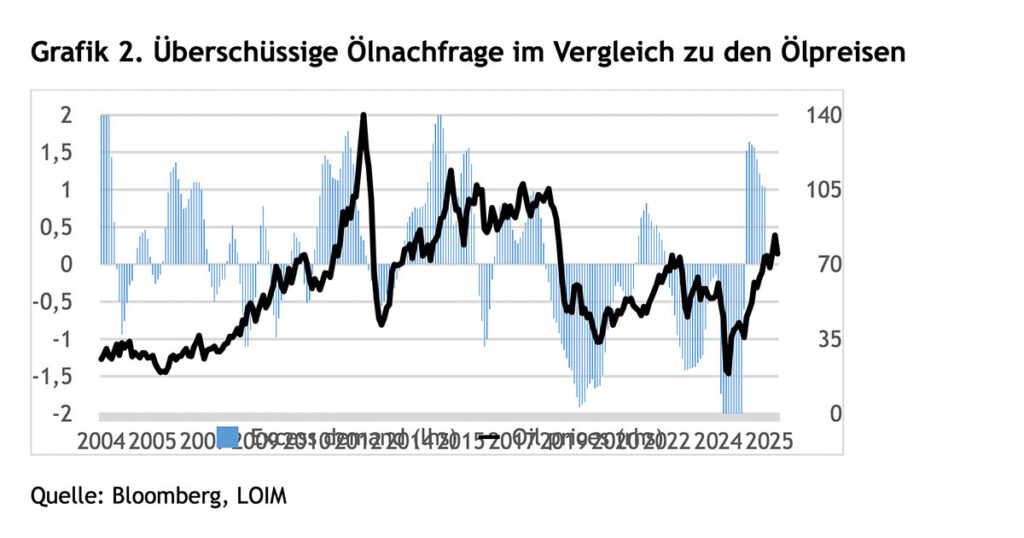

Ein Argument für die Baisse könnte sein, dass die Ölpreise aufgrund des sinkenden Nachfrageüberhangs sinken. Dies ist in der Regel ein Rezessionssignal und ein Grund zur Besorgnis. Grafik 2 stellt die Überschussnachfrage nach Öl (Nachfrage minus Angebot in Millionen Barrel pro Tag) als Funktion des Ölpreises dar. Das beobachtete Muster ist sehr logisch. Eine positive Zahl bedeutet, dass die Nachfrage das Angebot übersteigt und der Preis tendenziell steigt, wie in den Jahren des Aufschwungs nach der Rezession. In letzter Zeit scheint sich der Nachfrageüberhang um 1 Million Barrel zu bewegen, was mit dem jüngsten Anstieg des Ölpreises vollkommen übereinstimmt: Die Nachfrage hat das Angebot übertroffen. Im Gegenteil, wenn das Angebot die Nachfrage übersteigt, tendieren die Preise zu sinken, wie sie es 2015-2016 getan haben. Die Daten über den Nachfrageüberhang reichen bis Juni 2021 zurück: Wenn die damalige Nachfrage das Angebot überstieg, schien sie sich auf einem Abwärtstrend zu befinden. Auch wenn wir die Nachfrage und das Angebot für Q4 noch nicht beobachten können, sehen wir ihre indirekte Folge: die Preisentwicklung. Die Preise sind in den letzten vier Wochen gesunken, was darauf hindeuten könnte, dass der Nachfrageüberhang weiter abgenommen hat. Dies könnte entweder auf einen Rückgang der Nachfrage (was besorgniserregend wäre) oder auf ein höheres Angebot zurückzuführen sein. Ist nun der entscheidende Punkt erreicht, an dem es notwendig wird, die Neigung zu riskanten pro-aktiven Anlagen zu reduzieren?

Noch nicht ganz. Voraussichtlich dürfte der Nachfrageüberhang sinken, weil das Angebot steigt. Tatsächlich planen die USA, einen Teil ihrer strategischen Ölreserven freizugeben, was andere Länder, insbesondere China, dazu veranlassen könnte, dies ebenfalls zu tun. Dies ist in der Tat ein positives Zeichen dafür, dass das Angebot die Nachfrage einholt, und wird den Druck auf die Verbraucher mindern. Es könnte sich durchaus um ein falsches Warnsignal handeln, wie etwa beim Rückgang des Nachfrageüberhangs im Jahr 2005, der nicht mit einem Rückgang des Ölpreises einherging: Damals, von März bis August 2005, stieg der Ölpreis um 24%, während der Nachfrageüberhang in den negativen Bereich fiel. Anstatt diesen Preisrückgang negativ zu bewerten, könnte es lediglich ein Zeichen dafür, dass sich einer der Engpässe, die das derzeit hohe Inflationsniveau erklären, auflöst. Schließlich sind die Wachstumsprognosen immer noch hervorragend (der IWF erwartet für 2022 ein weltweites Wachstum von 4,9 %), die Realzinsen fielen von -0,92 % (1. November) auf -1,17 % (9. November) und wieder zurück auf -0,97 % (23. November), und die Verzögerungen bei den fiskalischen Stimulierungsmaßnahmen bieten immer noch ein günstiges Umfeld.

Kurz gesagt, der Rückgang der Ölpreise in dieser Phase ist eher angebots- als nachfragebedingt: Rezessionen gehen immer mit einem Rückgang der Ölpreise einher, aber nicht alle Ölpreisrückgänge sind Vorboten von Rezessionen. Eine Rezession scheint noch weit entfernt zu sein.

FotoQuelle: Lombard Odier Investment Managers (LOIM)

Aussagen des Kommentators geben nicht unbedingt die Meinung der Redaktion und des Verlags wieder.