Aktueller Marktkommentar von Sabrina Jacobs, Fixed Income Spezialistin bei Insight Investment

Der Übergang zu Netto-Null-Kohlenstoffemissionen umfasst mittlerweile Zusagen und Verpflichtungen, die 90 Prozent der globalen Wirtschaftsleistung und 85 Prozent der Weltbevölkerung betreffen. Dass die Auswirkungen davon die Inflation erheblich beeinflussen könnten, wird vor allem im Energiesektor deutlich: Dessen stabile Preise waren ein entscheidender Faktor für die gedämpfte Inflationsdynamik des vergangenen Jahrzehnts. Geht man dagegen von einem jährlichen Anstieg der Energiepreise um vier bis fünf Prozent aus, könnte das die Inflation durchaus anheizen.

Der Energiesektor ist entscheidend

Laut Internationaler Energieagentur (IEA) klafft eine Lücke von rund drei Billionen Dollar zwischen den tatsächlichen Investitionen im globalen Energiesektor und den für Net Zero erforderlichen Ausgaben. Für die Übergangsphase bedeutet das Vorlaufkosten sowie die Notwendigkeit, heute zu investieren, um künftige Emissionen zu senken. Deshalb schätzen wir, dass das damit verbundene Preisniveau in den nächsten Jahren um mindestens 15 bis 25 Basispunkte pro Jahr steigt, bevor es nach dem Übergang um 25 bis 35 Basispunkte pro Jahr sinkt.

Diese Einschätzung spiegelt unsere Erwartung wider, dass die Regierungen einen großen Teil der Kosten der Umstellung tragen. Zumindest kurzfristig sollte das den Effekt auf die Inflation verringern. Allerdings könnten zur Bewältigung der hohen Schulden die Steuern steigen oder Anreize zur finanziellen Repression zunehmen. Zudem ist es möglich, dass zusätzliche Investitionen und höhere Preise fossiler Energien während des Übergangs den Druck auf die Preise erhöhen. In Kombination könnte das bis 2030 einen Inflationsdruck von 40 bis 50 Basispunkten pro Jahr erzeugen.

Fossile Energie bleibt relevant

Trotz des Übergangs in eine Welt niedriger Emissionen bleiben fossile Energien relevant. Nur bei Kohle erwartet die IEA einen starken Rückgang. Der Ölverbrauch sollte um das Jahr 2030 seinen Höhepunkt erreichen und dann langsam zurückgehen, während für Erdgas ein Anstieg prognostiziert wird.

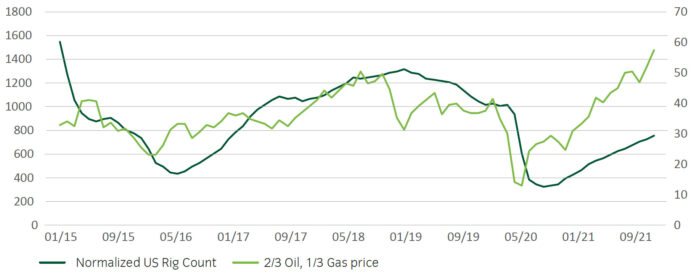

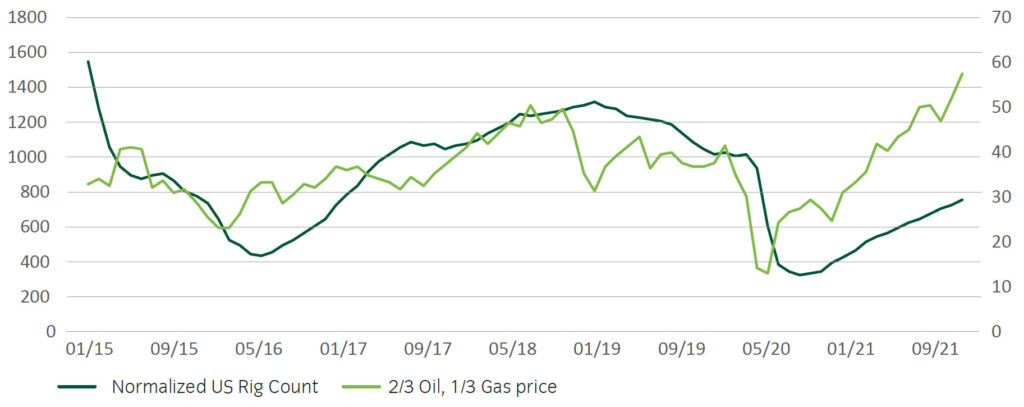

Bemerkenswert ist dabei, dass die Öl- und Gasindustrie heute offenbar anders auf hohe Preise reagiert. Die Bohraktivitäten haben zwar zugenommen, aber angesichts des starken Anstiegs bei Öl und Gas hätte man eine stärkere Reaktion erwartet. Vielleicht schätzt die Branche die künftigen Preisaussichten negativer ein als in der Vergangenheit. Einige Unternehmen könnten zudem noch von den Preiseinbrüchen der letzten Jahre gezeichnet sein, und viele drosseln wohl das Produktionswachstum, um ihren Kohlenstoff-Fußabdruck zu verringern.

Die schwache angebotsseitige Reaktion erhöht jedenfalls das Risiko für länger hohe Preise fossiler Energieträger. Auch die Schwankungen der Energiepreise dürften steigen, wenn sich die Welt vom Angebotsüberfluss der letzten fünf Jahre entfernt. Hinzu kommt die mangelnde Zuverlässigkeit einiger erneuerbarer Technologien, was zu mehr Nachfrage nach Ersatzquellen wie Erdgas führen kann.

Betroffene Länder

Die Anfälligkeit eines Landes für das Inflationsrisiko hängt von mehreren Faktoren ab. Dazu zählen das Gewicht der Energiepreise im jeweiligen Inflationskorb, der Umfang bestehender sauberer Energieerzeugung bzw. noch erforderlicher Investitionen sowie die Höhe der Energieimporte. Unsicherheit herrscht bei der Frage zur Akzeptanz von Kernenergie in der Zukunft. Sie ist zwar nicht erneuerbar, aber stößt auch keinen Kohlenstoff aus.

Besonders empfindlich auf höhere Energiepreise reagieren Spanien, Thailand, Japan und Indien, die auf Energieimporte angewiesen sind und relativ wenig erneuerbare Energien nutzen. Kanada und Brasilien haben das geringste relative Inflationsrisiko, die EU und die USA liegen im Mittelfeld. China ist angesichts mangelnder Transparenz schwierig zu beurteilen.

Weitere Einflussfaktoren

Im Verkehrssektor stehen Elektrofahrzeuge im Mittelpunkt, deren höhere Einstiegspreise und weitere Faktoren die Inflation um schätzungsweise 11 bis 15 Basispunkte antreiben, während die laufenden Kosten um drei Basispunkte pro Jahr sinken. Wie im Energiesektor wäre die Übergangsphase mit einem Inflationseffekt von netto rund zehn Basispunkten inflationär. Weitere Preissteigerungen könnten entstehen, wenn Rohstoffe – insbesondere Lithium und Kobalt sowie Seltene Erden – wegen der Nachfrage oder geopolitischer Bedenken stark steigen. Ebenfalls inflationär wirkt die Luftfahrt:

Die Ticketpreise werden in den nächsten zehn Jahren aufgrund von Initiativen zur Verringerung der Emissionen voraussichtlich zulegen. Und auch Lebensmittel könnten teurer werden. Die Preise für Düngemittel sind in den letzten 18 Monaten bereits drastisch gestiegen. Da diese mitunter mehr als ein Drittel der Kosten ausmachen, könnte das mit der Zeit stark durchschlagen. Zudem geht ein Teil der Produktion in Biokraftstoffe, deren Nachfrage zunimmt.

Langfristig desinflationärer Effekt

Mit der Verbreitung erneuerbarer Energien und dem technischen Fortschritt sind deren Produktionskosten unter die fossiler Brennstoffe gefallen. Für die Zukunft bedeutet das eine Senkung der Energiekosten um geschätzte 25 Basispunkte pro Jahr. Zwar sind für höhere Kapazitäten erhebliche Investitionen erforderlich, aber mit zunehmenden Anteil erneuerbarer Energien dürften auch die laufenden Kosten sinken. Goldman Sachs geht davon aus, dass die Produktionskosten für Wind- und Solarenergie etwa auf derzeitigem Niveau bleiben und schätzt entsprechend, dass sich die Energierechnung eines typischen europäischen Haushalts halbieren würde. Allerdings betragen die Investitionskosten etwa das 3,5-fache der Einsparungen. Das deckt sich mit unserer Einschätzung, dass der Übergang erst inflationär und dann deflationär sein wird.

Fazit

Global betrachtet sollten die inflationären Auswirkungen des Übergangs zu Net Zero moderat positiv sein und schätzungsweise zwischen 40 und 60 Basispunkten pro Jahr liegen. Sobald der Übergang abgeschlossen ist, dürfte es langfristig deflationäre Effekte von etwa 35 bis 45 Basispunkten (Stand 31.12.2021) geben. Die Energiepreise steigen während des Übergangs aufgrund der Anfangsinvestitionen und potenziell höherer Preise für fossile Brennstoffe wahrscheinlich etwas, bevor sie mit dem Ausbau erneuerbarer Energien sinken. Große Unsicherheit bleibt aber, wie schnell der Übergang erfolgt und welchen Einfluss die Politik nimmt: Kohlenstoffsteuern würden die Inflation noch erhöhen, während Subventionen sie verringern. Und nicht zuletzt spielt auch die künftige geopolitische Dynamik eine wichtige Rolle.

Inflationsimpuls durch Net Zero, aktueller Marktkommentar von Sabrina Jacobs, Fixed Income Spezialistin bei Insight Investment

Quelle: Insight Investment