Ein aktueller Marktkommentar von Jeff Schulze, Investment Strategist bei Clearbridge Investments, Teil von Franklin Templeton:

- Bärenmarkt-Rallys sind in langanhaltenden Bärenmärkten keine Seltenheit. Nach unserer Auffassung ist es bisher noch nicht zu einer nachhaltigen Bodenbildung gekommen und Aktienanleger sind gut beraten, diesen Prozess geduldig abzuwarten.

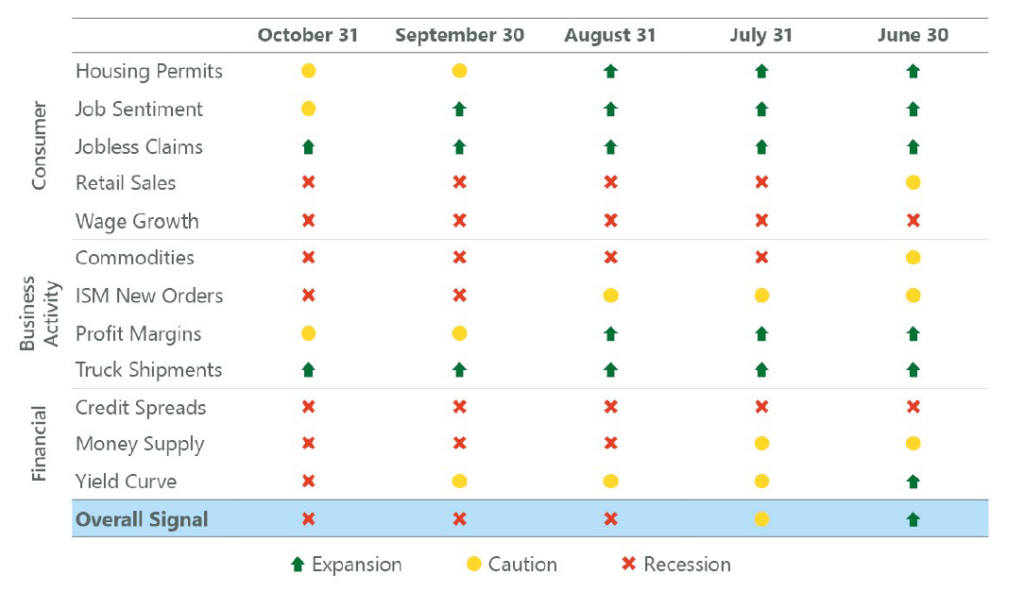

- Der Konjunkturausblick trübt sich weiter ein, wie auch zwei negative Signalveränderungen im ClearBridge Recession Risk Dashboard in diesem Monat belegen: Stimmung am Arbeitsmarkt und die Zinskurve.

Anleger sollten sich vom aktuellen Aktien-Comeback nicht täuschen lassen

Die Rally befeuert erneut die Debatte, ob sich bereits ein nachhaltiger Boden gebildet hat oder uns noch niedrigere Tiefs erwarten. Im vergangenen Monat erläuterten wir, dass das Durchschreiten der Talsohle einige Zeit dauern wird. Währenddessen werden Anleger nach unserer Überzeugung mit ziemlicher Sicherheit einige täuschende Entwicklungen erkennen müssen – sogenannte „Head-Fakes“, zu denen auch die aktuelle Rally zählt.

Bärenmarkt-Rallys sind keine Seltenheit: Beim Platzen der Technologieblase und der damit verbundenen Rezession gab es sieben und während der globalen Finanzkrise acht. Bei den größten dieser Gegenbewegungen kam es jeweils zu Anstiegen von mehr als 20 %, und die längste dauerte 101 Handelstage bzw. 4,5 Monate. Bisher gab es am aktuellen Bärenmarkt erst fünf Gegenbewegungen, wobei der Anstieg um 17,4 % über 44 Tage im letzten Sommer am längsten und stärksten war.

Nach unserer Einschätzung gibt es mehrere Gründe, warum die aktuelle Rally letztlich im Sande verlaufen wird. Erstens sind wir weiterhin der Auffassung, dass die Hoffnungen auf einen baldigen Kurswechsel der Fed zu optimistisch sind. Die Notenbanker scheinen zu einer allmählichen Verlangsamung der Zinserhöhungen zum Jahresende und Anfang 2023 bereit zu sein (allerdings sind Zinssenkungen angesichts einer hohen Dienstleistungsinflation, die sogar ohne Wohnraum 8,2 % beträgt, derzeit noch in weiter Ferne).

Darüber hinaus liegt die Arbeitslosenquote gegenwärtig auf 50-Jahres-Tiefs und liefert durch kräftige Lohnsteigerungen anhaltende Unterstützung für mehr Dienstleistungsausgaben. Eine verfrühte Kehrtwende – möglich nur im Szenario einer starken und raschen Verschlechterung in der Wirtschaft und an den Finanzmärkten – vor einer Flaute am Arbeitsmarkt könnte die Inflationsrisiken in die Zukunft verstetigen.

Die kräftigen Gewinne in der ersten Hälfte der Berichtssaison haben die Bullen weiter gestärkt, obwohl die Erwartungen für 2023 laut FactSet im Monatsverlauf um 2,8 % sanken und viele Unternehmen sich entschlossen, mit der Korrektur ihrer Prognose bis zum nächsten Quartal zu warten. Da die Hoffnungen auf einen Kurswechsel der Fed nachlassen und sich hinsichtlich der Gewinne für 2023 die Realität einer Rezession durchsetzt, dürfte es zu weiteren Kursverlusten kommen.

Vor allem beobachteten wir zu Beginn des letzten Monats, dass die Anlegerstimmung am Tiefpunkt war. Auch wenn sich die Stimmungsumfrage der American Association of Individual Investors (AAII) vom viertschlechtesten Bullen-Bären-Spread in ihrer 35-jährigen Geschichte verbesserte (ca. 1.800 wöchentliche Zahlen insgesamt), nähert sie sich rasch einem anderen Rekord. Mittlerweile finden sich in der Umfrage bereits 30 Wochen in Folge mehr Bären als Bullen. Das ist die zweitlängste Phase in der Geschichte dieser Datenreihe. Sofern die Stimmung nicht bald dreht, dürften wir die 34 Wochen mit Bären-Dominanz aus dem Jahr 2020 übertreffen.

Auch wenn die aktuelle Rally möglicherweise eine Abkehr von übertriebenem Pessimismus darstellt, stehen die Chancen nicht schlecht, dass sie länger dauert und weiter läuft, wenn man das typische Marktverhalten nach US-Zwischenwahlen als Richtschnur anlegt. Die Märkte starten nach den US-Zwischenwahlen, wenn die Unsicherheit um die Mehrheitsverhältnisse im Kongress und die politische Agenda nachlässt, häufig eine Rally. Dies führte in der Vergangenheit zu überdurchschnittlichen Renditen in den auf die Zwischenwahlen folgenden Quartalen.

Der Unterschied könnte heute jedoch darin liegen, dass Rezessionen im dritten Jahr des Präsidentschaftszyklus selten sind und seit dem Zweiten Weltkrieg überhaupt nicht vorkamen. Auch wenn die Geschichte auf Seiten der Bullen ist, ist die Wahrscheinlichkeit einer Rezession in den kommenden zwölf Monaten nach unserer Überzeugung weiterhin hoch. Bewahrheitet sich dies, könnte 2023 diese lange beobachtete Wachstumsphase des dritten Jahres abreißen. Eine solche Entwicklung könnte einen der günstigsten saisonalen Trends an den US-Märkten beenden. Unsere Einschätzung eines wirtschaftlichen Abschwungs beruht auf dem ClearBridge Recession Risk Dashboard, das in diesem Monat insgesamt sein rotes Rezessionssignal behält.

Abbildung: ClearBridge Recession Risk Dashboard

Im Dashboard kam es im Monatsverlauf zu zwei Signalveränderungen: die Stimmung am Arbeitsmarkt wechselte auf gelb und die Zinskurve aufgrund der Inversion im Bereich 10 Jahre/3 Monate auf rot. Wir konzentrieren uns auf diesen Abschnitt der Zinskurve, weil er in den letzten acht Rezessionen kein einziges False Positive sendete und Rezessionen, die eine Dauer von fünf bis 14 Monaten hatten, mit durchschnittlich elf Monaten Vorlaufzeit anzeigte. Die Inversion der vergangenen Wochen ist eine ernüchternde wirtschaftliche Realität, die in starkem Gegensatz zur aktuellen Zuversicht am Markt steht.

Bei lediglich zwei Indikatoren, die nach wie vor auf grün sind, wird der Weg für diese Expansion nach unserer Überzeugung immer kürzer, insbesondere, weil in den Fed Fund Futures weitere 1,9 % Zinserhöhungen für die nächsten sechs Monate eingepreist sind. Auch wenn irgendwann eine nachhaltige Erholung einsetzen wird, rechnen wir für die kommenden Quartale mit weiteren Marktturbulenzen, denn die Anleger sind mit dem ersten richtigen Konjunkturabschwung seit mehr als einem Jahrzehnt konfrontiert.

Zwar dauert der aktuelle Abverkauf mittlerweile zehn Monate, doch er ist nach wie vor viel kürzer als der Durchschnitt von 16 Monaten bei Bärenmärkten nach dem Zweiten Weltkrieg. Die Bodenbildung ist ein holpriger Prozess, der sowohl Aufwärts- als auch Abwärtsbewegungen kennt und den Anleger Geduld abverlangt. Wir bleiben bei unserer Überzeugung, dass eine Ausrichtung auf defensive Sektoren und Qualität der Positionierung von Aktienportfolios auf mittlere Sicht zugutekommen wird.

Geduldig bleiben an turbulenten Märkten

Foto von Jeff Schulze (Quelle: Clearbridge / Franklin Templeton)

Tipp: Dividenden ausländischer Aktien werden doppelt besteuert,

dieses Finanztool erledigt Deine Rückerstattung