Ein aktueller Marktkommentar von Pascal Menges, Head of Equity Investment Process and Research bei Lombard Odier Investment Managers (LOIM):

Steht die Weltwirtschaft kurz vor einer Rezession? Die jüngsten Veränderungen in der Positionierung der Anleger könnten darauf hindeuten. Wohin man auch blickt, der Pessimismus der Anleger ist da: in den Portfolio-Exposures, in den Vertrauensumfragen, in der Korrelation innerhalb der Anlageklassen und in der Korrelation zwischen den Aktienstilen.

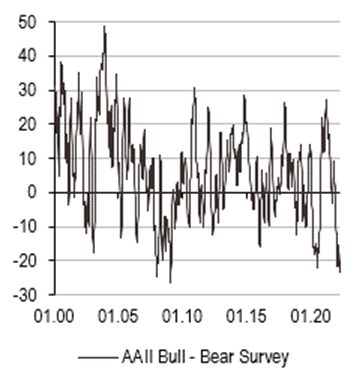

Die Marktpositionierung oder Marktstimmung ist eine der wichtigsten Kräfte, die zur Bildung der Bewertung von Finanzanlagen beiträgt. J.M. Keynes‘ „Animal Spirits“ – so der wirtschaftswissenschaftliche Fachausdruck – bringen diesen psychologischen Aspekt der Finanzmärkte allegorisch zum Ausdruck: Während auf lange Sicht die Fundamentaldaten die Preisentwicklung von Vermögenswerten bestimmen, sind auf kürzere Sicht Übertreibungen und psychologische Verzerrungen an der Tagesordnung, und auch heute ist dies nicht anders. Grafik 1 zeigt verschiedene Anzeichen für den Pessimismus, der sich seit Jahresbeginn aufgebaut hat:

- Die Umfragen zur Anlegerstimmung befinden sich auf historischen Tiefstständen: Der Einbruch dieser Umfragen zu Beginn des Jahres fiel insbesondere mit dem Massenausstieg der Privatanleger aus Wachstumstiteln zusammen. Seitdem ist dieser Pessimismus weiterhin sehr ausgeprägt und mit den schwärzesten Stunden der Finanzmärkte vergleichbar.

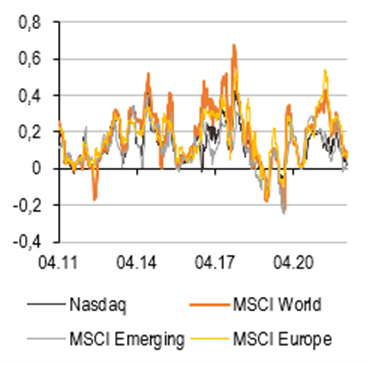

- Die Aktienengagements der Hedgefonds, die über ihr Beta auf diese Anlageklasse geschätzt werden, wurden seit Anfang des Jahres drastisch reduziert. Derzeit befinden sie sich im dritten Quartil ihrer Geschichte – ein bereits sehr niedriges Niveau.

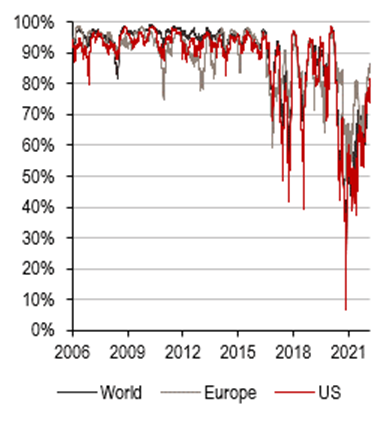

- Während sich die Korrelation zwischen Anleihen und Aktien durch den jüngsten gemeinsamen Rückgang dieser beiden Anlageklassen erheblich verschlechtert hat, sind die Korrelationen innerhalb der Anlageklassen deutlich gestiegen. Seit Beginn des Krieges in der Ukraine ist diese Korrelation innerhalb der Anlageklassen (Anleihen, Währungen und Rohstoffe) von 57% auf 71% gestiegen. Wenn diese Korrelation schnell auf ein so hohes Niveau ansteigt, bedeutet dies, dass der Markt beginnt, auf der Grundlage eines gemeinsamen Faktors zu handeln, und dieser gemeinsame Faktor ist in der Regel Misstrauen gegenüber Risiken. Dieses Misstrauen wird normalerweise durch einen großen wirtschaftlichen Schock ausgelöst – meistens durch eine Rezession.

- Aktien sind von der Zunahme dieser Korrelation innerhalb der Anlageklasse nicht ausgenommen. Noch auffälliger ist, dass die Korrelation zwischen Wachstumsaktien und Value-Aktien im Zeitraum 2020-2021 zwar einbrach, diese Anomalie sich aber wieder auflöst. Im Mai 2020 war die Korrelation mit 96% am höchsten, während der historische Durchschnitt bei 90% lag. Im Januar 2021 war die Korrelation auf 11% zurückgegangen. Diese Zahlen, die auf den MSCI World Indizes basieren, sind in Wahrheit nicht regionalspezifisch: Die europäischen und amerikanischen Indizes zeigen ähnliche Entwicklungen. Der Markt behandelt die beiden Stile zunehmend ähnlich und unterstreicht damit die Geldklinge, die hinter der Rotation zu Beginn des Jahres steckt. In diesem Stadium deutet diese „bärische“ Rotation immer mehr darauf hin, dass es sich in Wirklichkeit um einen „Bärenmarkt“ mit einer Rotation handelt – ein weiteres deutliches Zeichen für den herrschenden Pessimismus an den meisten Märkten.

Das Problem mit dem Faktor „Stimmung“ ist natürlich, dass er immer auf zwei Arten interpretiert werden kann: entweder als „trend following“-Signal oder als Contrarian-Signal. Im ersten Fall ist die negative Stimmung eine Aufforderung, bei der Portfolioallokation vorsichtiger zu sein und vor allem Bargeld und Diversifikationsquellen zu bevorzugen. Im zweiten Fall drohen den Märkten starke Rückschläge, die mit sehr wenig Liquidität einhergehen können und die Nerven der Anleger strapazieren. Wie bereits in früheren Ausgaben dieser wöchentlichen Kolumne erwähnt, gibt es nur wenige Wirtschaftsstatistiken, die mit dieser extremen Negativität der Anleger übereinstimmen.

Kurz gesagt, die Verlangsamung scheint unvermeidlich, aber wir sind noch nicht so weit. Eine Trendwende, der auf einem Stimmungsumschwung beruht, erscheint uns zum jetzigen Zeitpunkt nicht unmöglich. Chart 1: Indikatoren für die Marktstimmung: AAII-Umfrage (1. Graphik von oben), Beta von Hedgefonds auf Aktien (2. Graphik von oben), durchschnittliche Korrelation innerhalb der Anlageklasse (3. Graphik von oben) und Korrelation Wachstum/Value (MSCI, 4. Graphik von oben).

Graphiken Quelle: Bloomberg, LOIM

Eine bearishe Positionierung erhöht das Risiko eines Marktumschwungs

Foto von Pascal Menges, Head of Equity Investment Process and Research bei Lombard Odier Investment Managers (LOIM)