Geprägt von einer anhaltend hohen Inflation, einer aggressiven geldpolitischen Straffung der Zentralbanken sowie erhöhten geopolitischen Risiken war 2022 eines der bisher schwierigsten Jahre für die Märkte. Dementsprechend sind viele Anleger nun verunsichert, was sie im Jahr 2023 erwarten wird. Die Ertragsoptionen sind jedoch breiter gefächert, als viele Investoren vermuten.

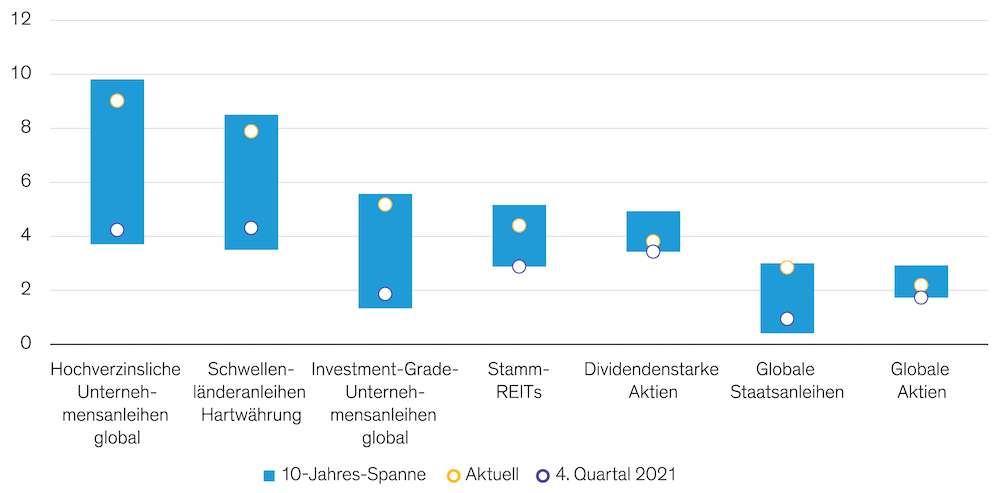

Das Umfeld für Multi-Asset-Anleger, insbesondere für solche, die auf regelmäßige Erträge setzen, hat sich stark verändert. Die Umlaufrenditen lagen Anfang des Jahres am unteren Ende ihrer Zehnjahresspannen, werden das Jahr aber voraussichtlich nahe ihrer Zehnjahreshöchststände beenden (siehe Abbildung 1). Hochverzinsliche Anleihen boten Ende Dezember 2021 beispielsweise eine Rendite von 4,2 Prozent und damit nicht viel mehr als dividendenstarke Aktien.

Dieses Szenario trat bei allen Ertrag generierenden Anlagen auf, einschließlich Investment-Grade-Anleihen. Das schmälerte die kurzfristigen Erträge. Für Investoren, die flexibel ein breites Spektrum von Anlageklassen berücksichtigen können, bietet es jedoch auch eine Vielzahl von Möglichkeiten.

Mit Blick auf das Jahr 2023 sollten ertragsorientierte Multi-Asset-Anleger drei wichtige Themen berücksichtigen:

1. Diversifizierte Ertragsquellen für Aktien identifizieren

Als die Märkte im Laufe des Jahres unruhig wurden, erwiesen sich Dividendenwerte aufgrund ihrer defensiven Eigenschaften – wie stabile Einkommensströme und ausgereiftere Geschäftsmodelle – als beständiger. Tatsächlich fiel der Kursrückgang bei dividendenstarken Aktien 2022 nur halb so stark aus wie am allgemeinen Aktienmarkt. Diese Outperformance könnte sich fortsetzen, falls die Marktvolatilität und die konjunkturelle Unsicherheit anhalten.

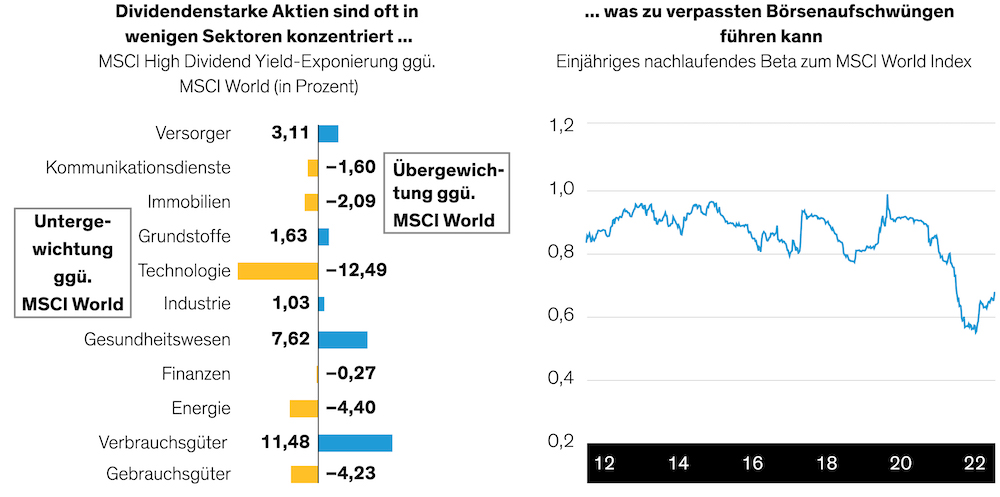

Allerdings können sich die Marktführerschaften in den verschiedenen Aktienklassen und Sektoren im Laufe der Zeit ändern. Deshalb sollten Anleger dividendenstarke Aktien mit einem systematischen, faktorbasierten Ansatz wählen, um ein besseres Gleichgewicht zwischen verschiedenen Sektoren und Aktienstilen zu erreichen. So lässt sich das bei eher simplen Dividendenstrategien häufig auftretende Konzentrationsrisiko vermeiden (siehe Abbildung 2).

Abgesehen von dividendenstarken Aktien sollten Investoren auf profitable, widerstandsfähige Unternehmen setzen, die zu attraktiven Bewertungen gehandelt werden. Unternehmen mit tragfähigen Gewinnen, stabilen Cashflows und einer disziplinierten Kapitalverwendung haben besser abgeschnitten als der Markt und können angesichts der schwer abschätzbaren künftigen Volatilität dazu beitragen, den Abwärtstrend zu dämpfen. Diese „Qualität, Stabilität und Preis“-Disziplin hat auch bei hoher und schnell steigender Inflation den Markt übertroffen, da Qualitätsunternehmen mit starken Cashflows mehr Spielraum haben, ihre Margen zu schützen.

2. Hochzinsanleihen in Betracht ziehen

In ihren Bemühungen, die Inflation einzudämmen, heben Zentralbanken weltweit ihre Zinsen stark an, wodurch Anleiherenditen in die Höhe geschnellt sind und die Bewertungen zudem wesentlich attraktiver sind als im vergangenen Jahr. Hohe Renditen sind jedoch nicht alles. Auch die fundamentale Betrachtung spielt eine Rolle.

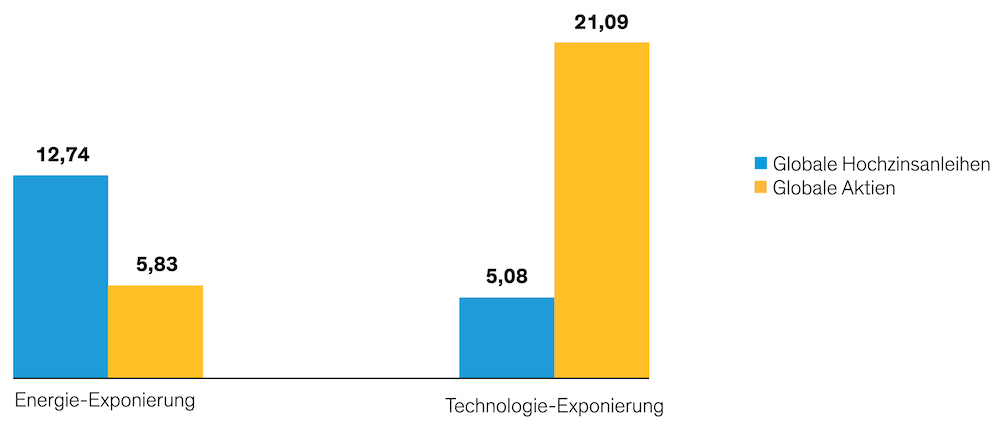

Normalerweise verstärkt sich der Druck auf das Geschäftsergebnis in dieser späten Phase des Konjunkturzyklus: Die schrumpfende Nachfrage sowie die sich verschärfenden Finanzierungsbedingungen stellen Unternehmen vor erhebliche Herausforderungen. Glücklicherweise sehen wir im derzeitigen spätzyklischen Umfeld keine besonders hohen Ausfallquoten. Die Fundamentaldaten der Emittenten sind nach wie vor solide. Sie haben die niedrigen Zinsen während der Pandemie genutzt, um ihre Schulden umzustrukturieren und die Laufzeiten zu verlängern. Gleichzeitig sind auch die Bewertungen nach wie vor sehr attraktiv – vor allem im Vergleich zu Aktien (siehe Abbildung 3).

Es ist zu erwarten, dass die Ausfallquoten, die sich derzeit auf einem historischen Tiefstand befinden, einerseits zwar steigen, andererseits aber unter dem Durchschnitt und deutlich unter dem Niveau vergangener Rezessionen bleiben werden. Die Ratings von US-Hochzinsanleihen spiegeln dies wider: Mehr als die Hälfte der Emittenten nach Marktwert hat zurzeit ein BB-Rating, während die CCC-Ratings auf dem niedrigsten Stand seit mehr als einem Jahrzehnt sind. Darüber hinaus ist der Index für Hochzinsanleihen im Gegensatz zum breiten Aktienmarkt strukturell auf Energie- und weniger auf Technologieunternehmen ausgerichtet (siehe Abbildung 4).

Die Anleihenbewertungen sind relativ günstig. Doch Vorsicht und Selektivität bleiben das Gebot der Stunde, sollten sich die erhöhte Volatilität, die steigenden Zinsen und die Dynamik des späten Zyklus Anfang 2023 fortsetzen.

3. Die Rolle von Staatsanleihen für die Diversifikation überdenken

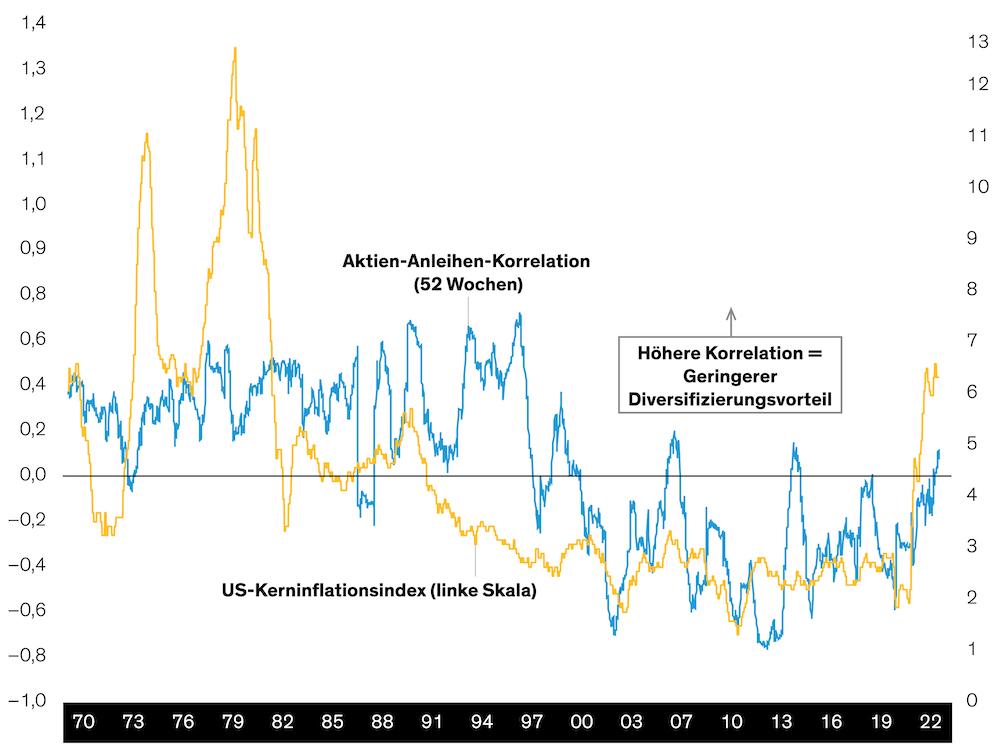

2022 schmälerten die hohe Inflation und steigende Zinsen die Renditen von Staatsanleihen, während gleichzeitig der Aktienmarkt einbrach, wodurch sich der traditionelle Diversifizierungsvorteil von Investments in zinssensitiven Anlagen relativiert. Staatsanleihen zu halten war aufgrund stark steigender Anleihenrenditen für den größten Teil des Jahres 2022 etwas schmerzhaft, doch 2023 könnten sie weiterhin eine Rolle innerhalb von Multi-Asset-Ertragsstrategien spielen.

Ihre Renditen sind so hoch wie seit zehn Jahren nicht mehr, was sie zu einer rentablen Einkommensquelle macht. Auch die Risiken einer weiteren geldpolitischen Straffung sind nach Einschätzung der AllianceBernstein-Experten bereits weitgehend in die aktuellen Renditen eingepreist.

Basierend auf den historischen Trends könnten die Diversifizierungsvorteile von Staatsanleihen jetzt, da die Inflation Anzeichen für einen erreichten Höchststand aufweist, wieder zum Tragen kommen. Es ist zu erwarten, dass die Korrelation zwischen Aktien und Anleihen erneut dazu beitragen wird, die Erträge zu diversifizieren (siehe Abbildung 5) und das Abwärtsrisiko zu verringern, wenn eine Phase wirtschaftlicher Anspannung eintritt.

Die Aussichten für 2023 mögen angesichts eines sich möglicherweise verlangsamenden Wachstums, einer Inflation auf weiterhin hohem Niveau und einer restriktiven Geldpolitik etwas düster erscheinen. Doch attraktive Bewertungen in Verbindung mit höheren Umlaufrenditen bei einer Reihe von festverzinslichen Wertpapieren und Aktien könnten das nächste Jahr zu einem besseren Jahr für Anlagen mit regelmäßigen Erträgen machen.

Kommentar von Karen Watkin, Portfolio Manager Multi-Asset Solutions bei AllianceBernstein

Bild Karen Watkin, Portfolio Manager Multi-Asset Solutions, AllianceBernstein

Quelle redRobin. Strategic Public Relations GmbH