Ein aktueller Marktkommentar von Gareth Gettinby, Investment Manager bei Aegon Asset Management:

Mit Blick auf das Jahr 2023 sind die Faktoren, welche die Risikostimmung in 2022 bestimmt haben, nach wie vor vorhanden. Die Inflation bleibt hartnäckig hoch, der Russland/Ukraine-Konflikt zeigt keine Anzeichen für ein Abflauen, und Chinas Lockerung der Covid-19-Regeln scheint viele Fehlstarts zu haben. Darüber hinaus belastet die Krise der Lebenshaltungskosten die Haushalte weiterhin mit höheren Energie- und Lebensmittelpreisen sowie steigenden Mieten. Bei einer solchen Liste von Herausforderungen ist es nicht verwunderlich, dass sich viele auf eine Rezession konzentrieren. Die wichtigste Makrovariable, die im Jahr 2023 die Anlageklassen, einschließlich der Devisengeschäfte, dominieren wird, ist letztlich die Inflation.

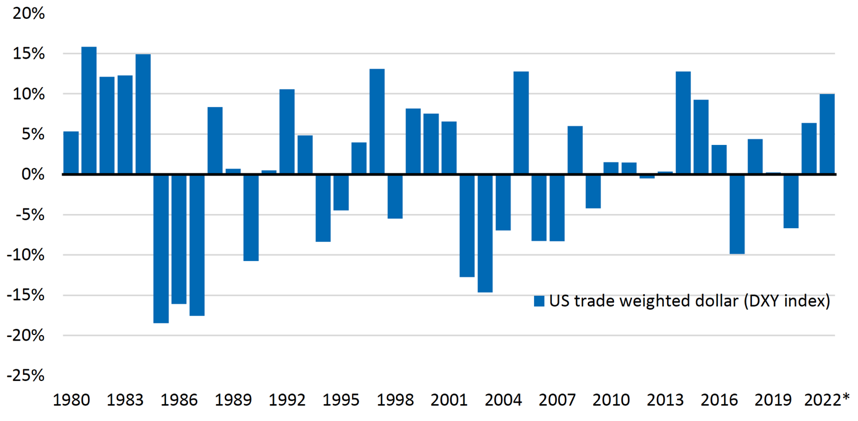

Der US-Dollar hat sich in 2022 aufgrund höherer US-Renditen und schwacher Risikobereitschaft sehr stark entwickelt, da sowohl Anleihen als auch Aktien abverkauft wurden. Der handelsgewichtete Dollar (gemessen am DXY-Index) ist um 10 % gestiegen und hat damit eines der stärksten Jahre seit 1980.

Grafik: Ein starkes Jahr für den Dollar

In Anbetracht der Rezessionsrisiken und der Tatsache, dass wir nun mit höheren Zinsen leben müssen, gibt es auch im kommenden Jahr noch viele Faktoren, die für Volatilität an den Finanzmärkten sorgen werden. Der US-Dollar ist nach wie vor eine sichere Währung und in Zeiten der Volatilität werden die Anleger weiterhin Zuflucht in dieser Währung suchen. Für Risikoanlagen und den US-Dollar wird vieles von der Inflation abhängen.

Die US-Notenbank wird selbst bei einer Konjunkturabschwächung in den USA zögern, die Zinsen zu senken, da sie sicherstellen will, dass die Inflation auf einem Abwärtstrend bleibt, da jede vorzeitige Lockerung der Politik zu einem Anstieg der Inflation führen könnte. Ein weiterer Grund, der gegen eine anhaltende Abwärtsbewegung des Dollars spricht, ist, dass die Währung immer noch einen Renditevorteil gegenüber den meisten anderen Währungen der G10 hat. Ein US-Investor wird bald in der Lage sein, 4,5 % zu verdienen, indem er einfach in Bargeld investiert.

Der US-Dollar hat sich in den letzten 18 Monaten zwar gut entwickelt, aber eine Reihe positiver Katalysatoren schwindet. Der Straffungszyklus der Fed befindet sich wahrscheinlich in seiner Endphase und wenn die Zinsvolatilität ihren Höhepunkt erreicht hat, kann der Dollar schwächer werden. Gelingt es der Fed, die Inflation zu senken, wird dies im nächsten Jahr zu einem anhaltend schwächeren US-Dollar führen. Schließlich würde auch eine Erholung der globalen Wachstumsdynamik zusammen mit einer Stabilisierung der Renditen den Dollar belasten.

Euro auf Erholungskurs

Die Eurozone hat aufgrund des Russland-Ukraine-Krieges ein schwieriges Jahr hinter sich. Der tragische Konflikt hat die Handelsbedingungen beeinträchtigt, die Haushaltslage verschlechtert und Unsicherheiten im Energiebereich geschaffen. Die höheren Energiepreise haben dazu geführt, dass sich die Leistungsbilanz des Euroraums erheblich verschlechtert hat. All diese Faktoren haben auf dem Euro gelastet. Damit sich der Euro spürbar erholen kann, müssen sich die Faktoren, welche die Währung im Jahr 2022 geschwächt haben, umkehren.

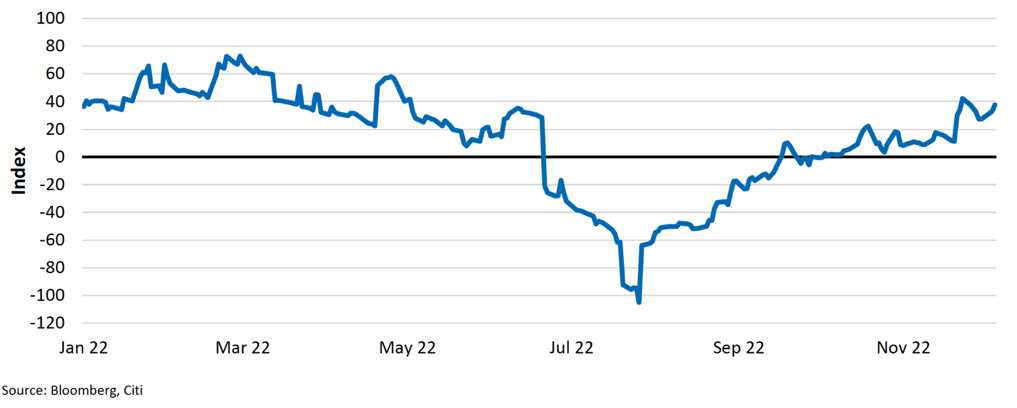

Energie ist für die Währung von zentraler Bedeutung; die Energievorräte sind aufgrund des bisher milden Winters weiterhin hoch und die Gaspreise sind stark gefallen. Wenn dies anhält, verbessern sich die Aussichten für 2023. Auch wenn die Wachstumsaussichten schwierig sind, wären alle Anzeichen für ein schnelleres Wachstum im Euroraum positiv für die Währung, insbesondere eine Wiederaufnahme der Beziehungen zu China angesichts der starken Verbindungen. Die wirtschaftlichen Überraschungen haben sich seit dem Sommer verbessert und bewegen sich im positiven Bereich.

Grafik: Wirtschaftliche Entwicklung im Euroraum im positiven Bereich

Ein weiteres positives Argument für den Euro sind die Kapitalströme. Seit der Einführung der Negativzinsen im Euroraum sind erhebliche Kapitalabflüsse zu verzeichnen. Der Euro kann von den im Ausland gehaltenen europäischen Ersparnissen profitieren, wenn diese zurückgeführt werden, um von den höheren Renditen zu profitieren. Die Währung wird auch profitieren, wenn es zu einer Umschichtung in zyklische Anlagen kommt.

Die positiven Katalysatoren für den US-Dollar lassen nach

Foto von Gareth Gettinby (Quelle: Aegon AM)

Tipp: Dividenden ausländischer Aktien werden doppelt besteuert,

dieses Finanztool erledigt Deine Rückerstattung