Die Rückkehr der Reflation erhielt zu Beginn des Jahres 2022 viel Aufmerksamkeit. Das lag vor allem daran, dass Value Aktien im Dezember 2021 eine starke Kurserholung verzeichneten (siehe Abbildung 1). Eine ähnliche Entwicklung gab es schon im Vorjahr. Auch damals legten Value-Aktien bis zum Jahresende 2020 und bis ins erste Quartal 2021 deutlich zu. Anleger fragen sich nun, wie lange die derzeitige Reflationsbewegung noch anhalten wird. Um diese Frage zu beantworten, muss sich nun auf den wichtigsten Katalysator konzentriert werden, der die diesjährige Entwicklung im Vergleich zum Vorjahr ausgelöst hat.

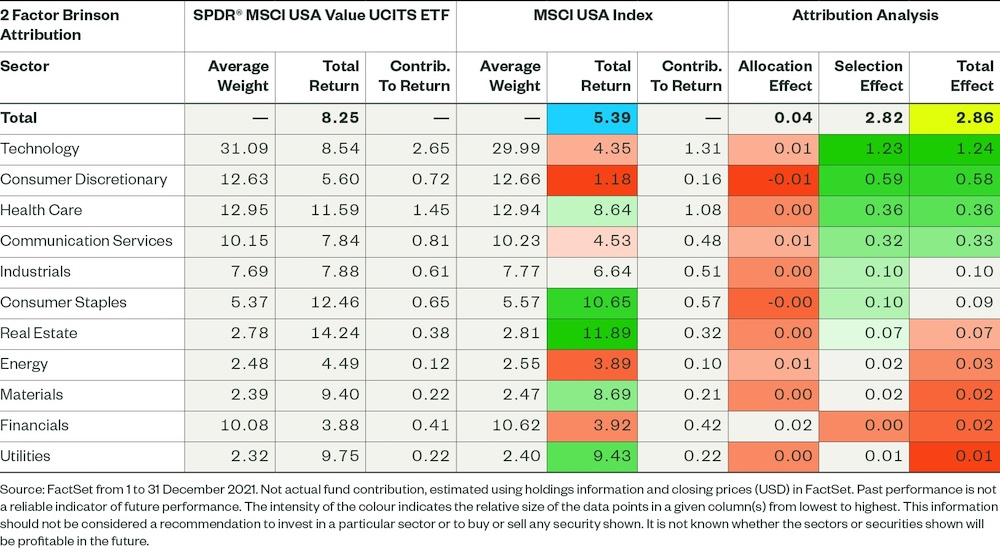

Abbildung 1: Brinson Attribution nach Sektor (Portfolio vs. Markt Benchmark)

Ende 2020 wurde die Konjunkturerholung durch die Nachricht angetrieben, dass die ersten COVID-Impfstoffe im Jahr 2021 zur Verfügung stehen würden. Somit wurden Wertaktien, die in der Anfangsphase der Pandemie stark abgewertet worden waren, wieder stark nach oben getrieben. Der Glaube war groß, dass die Wirtschaftstätigkeit im Jahr 2021 wieder anziehen würde. Dies geschah zwar, jedoch stagnierte die wirtschaftliche Erholung in der zweiten Jahreshälfte ein wenig. Grund dafür waren die Delta- und dann die Omicron-Variante, die die wirtschaftliche Reflation bedrohten.

Was ist dieses Mal anders?

Die Federal Reserve (Fed) hat festgestellt, dass die Wirtschaftsdaten auf eine Fortsetzung der Reflationierung im Jahr 2022 hindeuten. Außerdem hat die Fed einen klaren Plan für eine Normalisierung der Zinspolitik für dieses Jahr angekündigt. Darunter fallen die Reduzierung der Anleihekäufe und eine Erhöhung der „Fed Funds Target Rate“. Eine solche Maßnahme dürfte Value-Titeln im Vergleich zu Wachstumswerten zugutekommen. Denn so reagieren Bewertungen weniger empfindlich auf die Abzinsung von Cashflows, bei steigenden langfristigen Zinssätzen.

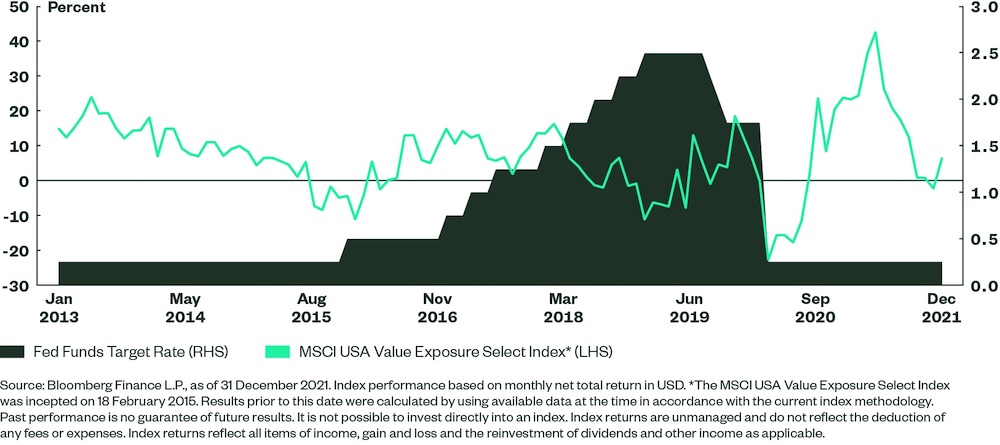

Das letzte Mal, als die Fed einen solchen Plan zur Normalisierung der Zinssätze verfolgte, war im Jahr 2016. Damals erlebten Value-Aktien einen starken Kursanstieg, wie die Renditen des MSCI Value Exposure Select Index im letzten Halbjahr zeigen (siehe Abbildung 2).

Abbildung 2: Fed Funds Rate und Indexrenditen (nachlaufende 6-Monats-Renditen)

Wir sind der Meinung, dass Anleger im ersten Quartal 2022 von einer Rallye bei Value-Aktien profitieren könnten. Angesichts der erwarteten grundlegenden Änderung der Fed-Politik, könnte sich die Gelegenheit bei Value-Aktien das ganze Jahr über fortsetzen. Wir möchten Anleger darauf hinweisen, dass dieser Handel wahrscheinlich nicht ohne Kursschwankungen stattfinden wird. Daher empfehlen wir einen selektiven Ansatz, um ein starkes Engagement in Wertaktien anzustreben. Zum Beispiel mit dem SPDR® MSCI USA Value UCITS ETF.

Wie kann eine Exposure-Select-Strategie Anlegern helfen, Value zu spielen und gleichzeitig Fallen zu vermeiden?

Anleger, die Value-Strategien nutzen, um von günstigen Aktien zu profitieren, müssen ihre Portfolios vor Aktien schützen, die nicht ohne Grund günstig sind. Value-Exposure-Select-Strategien, wie der SPDR® MSCI USA Value UCITS ETF können Anlegern zu einem starken Engagement in Wertfaktoren verhelfen – gleichzeitig aber auch Value-Fallen vermeiden, indem sie eine leichte Qualitätskontrolle anwenden. Um mehr darüber zu erfahren und die vollständige Performancehistorie einzusehen, klicken Sie einfach auf den Namen des ETFs.

SPDR® ETFs bieten eine Reihe von Value Exposure Select Strategien in den Bereichen Welt, USA und Europa, die den MSCI Value Exposure Select Indizes entsprechen.

Bild Stefan Kuhn, Head of SPDR ETFs Deutschland

Value-Aktien sind wieder im Trend und diesmal könnte das von Dauer sein

Quelle FULLSTOP PR