Ein aktueller Marktkommentar von Blerina Uruci, Chief U.S. Economist bei T. Rowe Price:

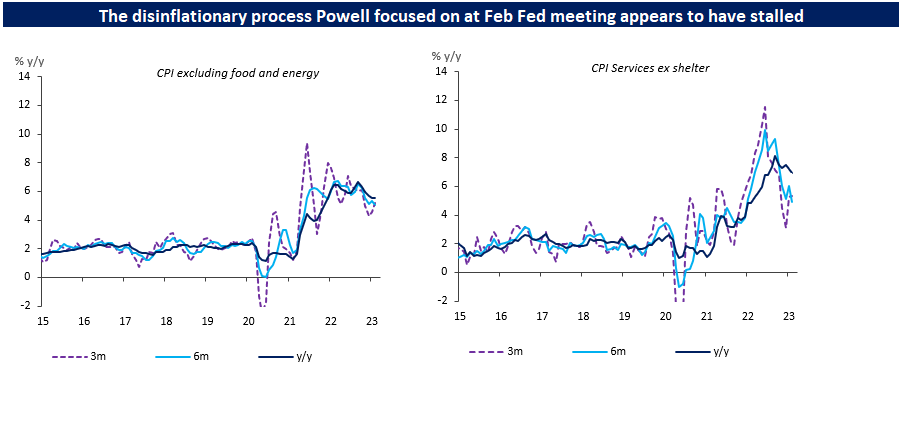

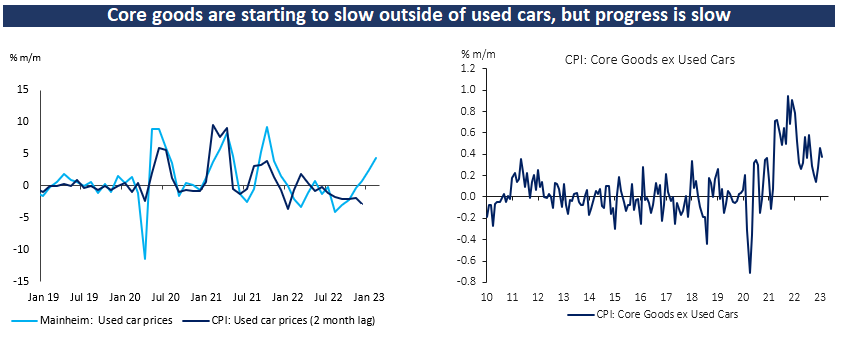

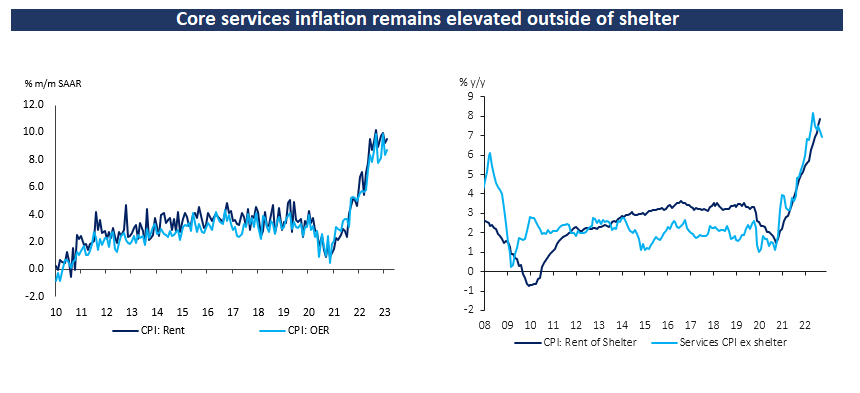

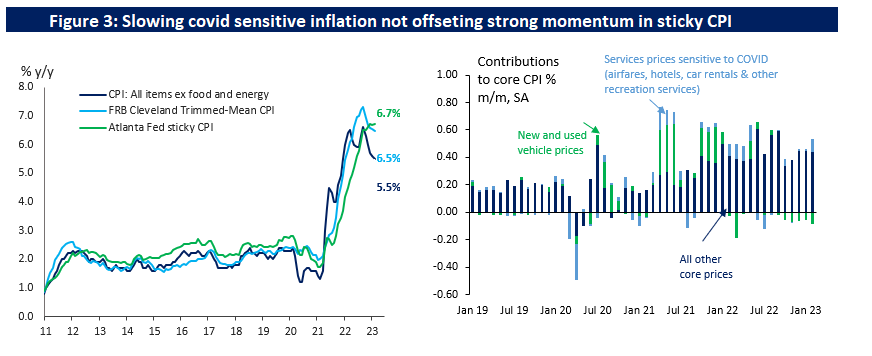

Der Anstieg des Kern-Verbraucherpreisindex (CPI) gegenüber der Konsensprognose fiel moderat aus (0,45 % gegenüber dem Vormonat, nicht gerundet, gegenüber der Konsensprognose von 0,40 %), dennoch geben die zugrunde liegenden Details Anlass zur Sorge. So zeigt sich in der einzelnen Betrachtung eine anhaltende Stärke bei allen Dienstleistungskomponenten, nicht nur bei den Mieten und der Eigentümeräquivalenzmiete (OER). Auch die Kernproduktion von Gütern ohne Gebrauchtwagen war stark.

Der Manheim-Index für Gebrauchtwagen deutet darauf hin, dass die Gebrauchtwagenpreise in den kommenden Monaten wieder steigen dürften, was die Fortschritte bei der Inflationsbekämpfung teilweise wieder zunichtemachen würde. Die Teuerung bei Hotels, Restaurants und Freizeiteinrichtungen blieb stabil, was die anhaltende Stärke der Dienstleistungsausgaben widerspiegelt. Die robusten Arbeitsmarkt-, Inflations- und Konjunkturdaten des vergangenen Monats deuten darauf hin, dass eine weitere Straffung der Geldpolitik erforderlich sein wird, um die Inflation zu dämpfen.

Was dies für die Fed-Sitzung nächste Woche bedeutet

Ich gehe davon aus, dass die Fed auf ihrer Sitzung am 22. März die Zinsen um 25 Basispunkte anheben wird:

1. Die Schaffung von Arbeitsplätzen und die Lohninflation bleiben stark.

2. Die Inflation im Februar übertraf die Erwartungen und bestätigt das Nachlassen der disinflationären Dynamik, die im 4. Quartal 2022 zu beobachten war.

3. Nach der ersten Reaktion auf den Zusammenbruch der SVB und der Signature Bank scheint sich der Druck auf den Markt gelegt zu haben.

Ich denke, dass Fed-Chef Powell bei der Sitzung nächste Woche wahrscheinlich auf eine Erhöhung um 50 Basispunkte gedrängt hätte, aber die jüngsten Bankenzusammenbrüche und der Marktstress machen eine größere Erhöhung unwahrscheinlich.

Erhöhungen um 50 Basispunkte sind vorerst vom Tisch

Das Aufrechterhalten eines Straffungskurses in langsameren Schritten und über einen längeren Zeitraum auf einem höheren Niveau ist die umsichtige Risikomanagementstrategie der Fed. Eine andere Strategie könnte zu „Unfällen“ auf dem Weg führen, die die Fed zwingen, die Geldpolitik zu früh zu lockern oder ihr die Hände zu binden, wenn die Wirtschaft eindeutig auf einen Abschwung zusteuert. Es ist wichtig, sich daran zu erinnern, dass eine zu rasche Zinswende erhebliche Risiken birgt, dass die US-Wirtschaft empfindlich auf Zinserhöhungen reagiert und dass die verzögerten Auswirkungen dieser Erhöhungen immer noch in der Wirtschaft zu spüren sind.

Es ist mit einem höheren Spitzenwert zu rechnen, als vom Markt eingepreist wird

Wesentlich größer ist die Unsicherheit über den künftigen Kurs der Fed. Auch wenn die jüngsten Bankenzusammenbrüche nicht auf die Politik der Fed zurückgeführt werden können, so kann doch mit Fug und Recht behauptet werden, dass eine rasche Anhebung der Zinssätze unweigerlich Schwachstellen in der Wirtschaft aufdecken wird.

Die Marktpreise für die nächsten drei Sitzungen bewegten sich nach der Veröffentlichung des Verbraucherpreisindex in die richtige Richtung, wobei die Wahrscheinlichkeit von Zinserhöhungen im März und Mai zunahm und die Wahrscheinlichkeit von Zinssenkungen im Juni abnahm. Eine Zinssenkung im Juni muss jedoch ausgeschlossen werden, da das zweite Quartal für eine Zinssenkung durch die Fed zu früh ist.

Die Erwartungen für den Höchststand der Federal Funds Rate in den nächsten sechs Monaten dürften niedriger ausfallen, sobald sich das Tempo der Straffung auf 25 Basispunkte verlangsamt. Ein Risiko, das es jetzt zu berücksichtigen gilt, ist der negative Multiplikatoreffekt auf die Makroökonomie, der sich daraus ergibt, dass die Banken als Reaktion auf die jüngsten Turbulenzen ihre Kreditvergabe einschränken.

Die Kreditbedingungen haben sich bereits verschärft, könnten sich aber noch weiter verschlechtern, was eine rezessive Dynamik in der zweiten Jahreshälfte beschleunigen würde. Dies ist jedoch keine grundlegende Arbeitshypothese, und die Daten zum Kreditwachstum werden in den kommenden Monaten für Klarheit sorgen.

Alles in allem sehe ich den Leitzins jetzt in einer Spanne von 5,25 % bis 5,5 % mit einem Risiko von +/- 25 Basispunkten, je nach Stärke der Daten und Marktbedingungen. Kurz gesagt, das bedeutet ein höheres Niveau, als der Markt derzeit einpreist, und das für einen längeren Zeitraum.

USA: Prozess der Desinflationierung ist ins Stocken geraten – wie geht es weiter mit der Fed?

Foto von Blerina Urici (Quelle: T. Rowe Price)

Kennen Sie schon unser neues Wirtschaftsmagazin „Paul F„? Jetzt bei Readly lesen.

Eine kostenlose Leseprobe von Paul F gibt es bei United Kiosk.