Ein aktueller Japan Outlook von Joel Le Saux, Fondsmanager des Eurizon Fund – Sustainable Japan Equity bei Eurizon:

Makro-Rückblick und Ausblick

Im Jahr 2023 war der japanische Markt von einer anhaltenden Inflation, relativ niedrigen Zinsen, einem Yen auf einem 30-Jahres-Tief gegenüber dem US-Dollar und einem Aktivismus der Tokioter Börse zur Verbesserung der Kapitaleffizienz der Unternehmen geprägt. 2024 könnte die Inflation auch ein wichtiges Thema sein, die Zinssätze weitgehend stabil bleiben und die Möglichkeit zu einem stärkeren Yen bestehen.

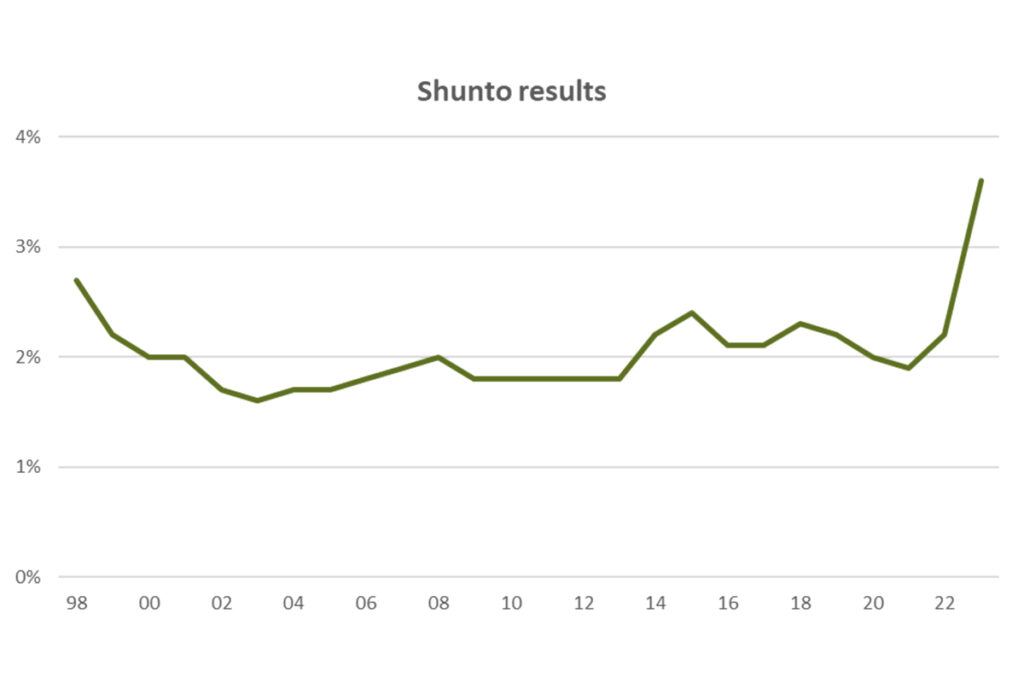

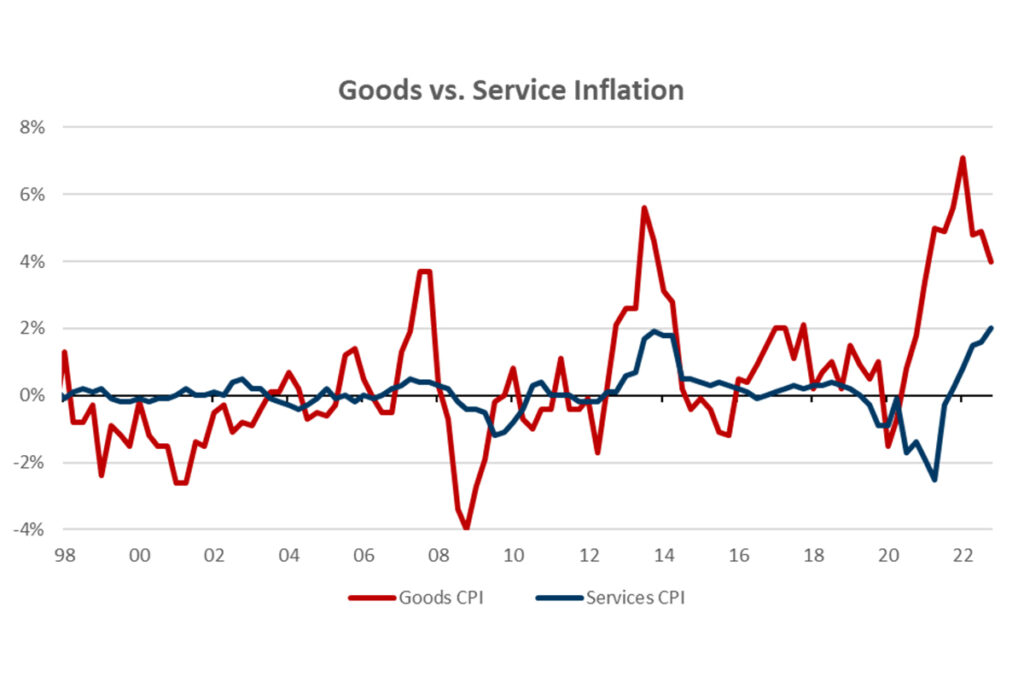

Die Inflation hat zu Beginn des Jahres angezogen, was auf die Lebensmittelpreise als Folge der Energiekosten und größtenteils auf die Abschwächung des Yen zurückzuführen ist. Dies hatte zur Folge, dass die größte japanische Gewerkschaft mit Unterstützung der Regierung Lohnerhöhungen vorantrieb. Die Shunto-Verhandlungen im Frühjahr 2023 führten zu einer Lohnerhöhung von 3,6 %, der höchsten Lohnerhöhung der letzten drei Jahrzehnte. Die Lohnerhöhungen erfolgten genau zu dem Zeitpunkt, als Japan endgültig seine COVID-Maßnahmen beendete und die Wiedereröffnung einleitete. Für den Dienstleistungssektor, der ein Vierteljahrhundert lang praktisch ohne Preiserhöhungen ausgekommen war, war dies ein Alarmsignal und die Inflation begann auch in diesem Sektor anzusteigen. Dennoch blieb die Inflation in Japan im internationalen Vergleich moderat und lag bei etwa drei bis vier Prozent (ohne frische Lebensmittel und Energie).

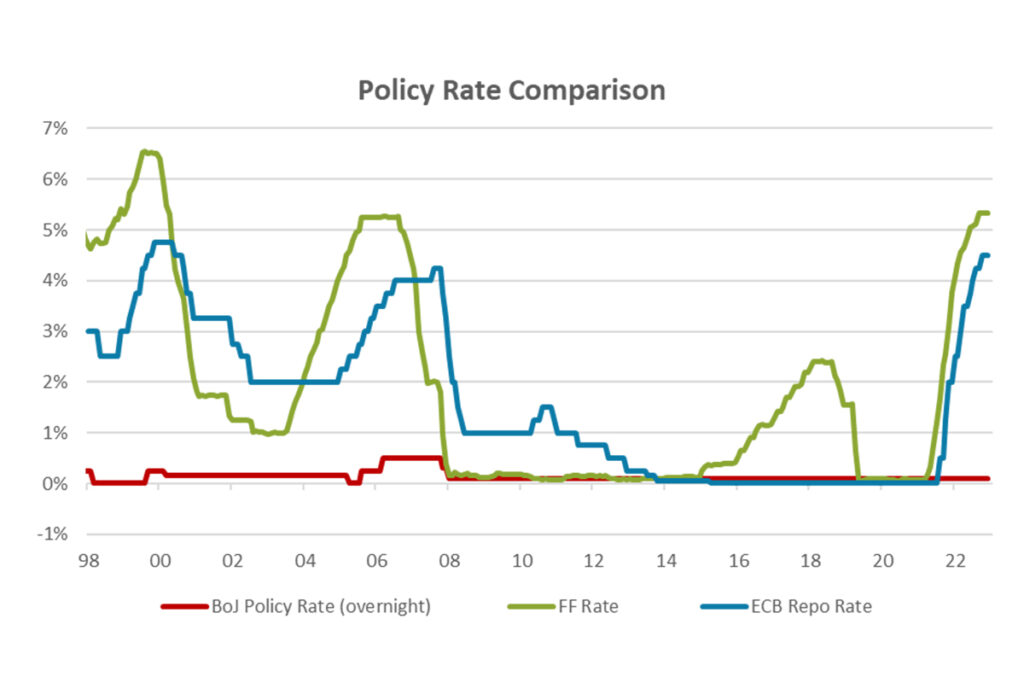

Die anhaltenden Lohnerhöhungen haben die Aussichten auf eine anhaltende Inflation und ein möglichen Endes der geldpolitischen Lockerung durch den neuen Gouverneur der Bank of Japan (BoJ), Ueda, geschürt. Obwohl die BoJ nach wie vor fest entschlossen ist, das Niedrigzinsumfeld beizubehalten, bis sich die Inflation bei rund 2 % eingependelt hat, stieg die Rendite der 10-jährigen JGB auf 0,96 % und erreichte damit ihren jüngsten Höchststand im Oktober, nachdem die Renditekurvenanpassung (YCC) im Juni und Oktober vorgenommen worden war. Von dieser Maßnahme profitierten vor allem die Großbanken.

Auf der anderen Seite bleibt die Negativzinspolitik (NIRP), die vor allem die Regionalbanken belastet hat, vorerst bestehen. Die Entscheidung über eine Beendigung wird nach allgemeiner Auffassung von den Daten abhängen und, ob die Lohnerhöhungen für die Unterstützung einer anhaltenden Inflation ausreichen. Abgesehen davon scheinen die Auswirkungen eines möglichen geldpolitischen Kurswechsels der BoJ auf die heimische Wirtschaft insgesamt eher begrenzt zu sein.

Der Yen wertete im Jahresverlauf gegenüber den meisten Hauptwährungen weiter ab, was vor allem auf die Renditedifferenzen gegenüber dem US-Dollar und dem Euro zurückzuführen ist, die bereits im Frühjahr 2022 in einen positiven Zinszyklus eingetreten waren. Die Auswirkungen der Yen-Schwäche auf den Markt waren in zweierlei Hinsicht zu spüren. Exporteure, die vor allem auf dem US-Markt aktiv sind und wo die Endnachfrage solide blieb, profitierten erheblich. Dies galt insbesondere für Automobilhersteller. Auf der anderen Seite litten viele inländische Unternehmen unter höheren Kosten, die durch den schwachen Yen noch verstärkt wurden.

Allerdings scheint sich dieser Trend beim Yen allmählich umzukehren, da der Zinszyklus in Übersee seinen Höhepunkt erreicht hat und sich die Zinsdifferenz verringert. Angesichts der Erwartungen, dass die Geldpolitik der BoJ weitgehend unverändert bleibt, dürfte die angekündigte Zinswende der US-Notenbank, die eine Umkehr des US-Zinszyklus signalisiert, den Yen stärken. Eine deutliche Aufwertung des Yen in Verbindung mit den unsicheren globalen Konjunkturaussichten würde allerdings vor allem den Exporteuren Gegenwind bescheren. Aus diesem Grund halten wir ausgewählte Einzeltitel, die von makroökonomischen Faktoren unabhängig sind, sowie inländische Unternehmen, die bis 2024 über Preissetzungsmacht verfügen, für geeigneter.

Schließlich scheint die Initiative der Tokioter Börse (TSE) zur Verbesserung der Kapitaleffizienz bei börsennotierten Unternehmen als auch bei Unternehmen, die mit niedrigen Bruttobetriebsergebnissen gehandelt werden, die Überprüfung der Geschäftsportfolios der Unternehmen vorangetrieben und bei einigen kapitalstarken Unternehmen zu höheren Aktionärsrenditen geführt zu haben. Obwohl die Welle der schnellen und einfachen Lösungen in Form von Übernahmen bereits vorüber ist, widmen sich immer mehr Unternehmen den fundamentalen Herausforderungen. So ist ein zunehmendes Umdenken in Richtung Rentabilität, Optimierung der Ressourcenallokation und Auflösung der bekannten Querbeteiligungen zu beobachten. Dies dürfte letztlich zu einer höheren Eigenkapitalrendite und einem besseren Kurs-Buchwert-Verhältnis, also einem höheren Aktienkurs, führen.

Tatsächlich sind die Bilanzen der börsennotierten Unternehmen trotz der anhaltenden COVID-Beschränkungen nach wie vor gesund und weisen einen suboptimalen Verschuldungsgrad auf. Viele Unternehmen sind bestrebt, Ressourcen für Wachstumsinvestitionen wie die Gewinnung von Talenten, Digitalisierung, ergänzende Akquisitionen und Investitionen bereitzustellen. Die Auswirkungen des TSE-Aktivismus auf die Wirtschaftstätigkeit scheinen mittelfristig positiv zu sein. Der TOPIX Total Return erreichte im November ein Rekordhoch. In der zweiten Jahreshälfte wurde der Markt am oberen Ende seiner Bewertungsspanne gehandelt. Dies ist zum Teil durch das anhaltend niedrige Zinsniveau in Japan im Vergleich zum Rest der Welt begründet.

Darüber hinaus entwickelten sich Value-Aktien wie Einzelhandels-, Finanz- und Automobilwerte bis zum Ende des Sommers aufgrund der Rohstoffpreise, der Inflation, der Zinserhöhungen, des schwachen Yen und des TSE-Aktivismus gut. Im Herbst setzte aufgrund der Erwartung von Zinssenkungen eine Umschichtung in Wachstumstitel ein, die jedoch noch nicht zu einer Marktkorrektur bei Value-Titeln geführt hat. Wir sind daher der Ansicht, dass die Titelauswahl derzeit wichtiger ist als die Sektor- und Stilallokation.

Ausblick für den Sektor:

Angesichts dieser Faktoren sind wir gegenüber inländischen Unternehmen optimistischer eingestellt, gefolgt von einzelnen Global Playern. Heimische Dienstleistungsunternehmen dürften von einer robusten Konjunktur profitieren, die durch die anhaltende Inflation gestützt wird, während sie von Währungsschwankungen weitgehend unbeeinflusst sind. Inländische Unternehmen mit Preissetzungsmacht dürften ebenfalls profitieren, da sich die Kosteninflation stabilisiert hat und die Aufwertung des Yen den heimischen Herstellern Rückenwind gibt. Während die Gewinne globaler Unternehmen durch die Yen-Entwicklung beeinträchtigt sein könnten, sehen die Fundamentaldaten für globalen IP-Inhaber und Halbleiterunternehmen unabhängig von einer möglichen weltweiten Konjunkturabschwächung solide aus. Auf der anderen Seite hat der schwache Yen die Gewinne der Exporteure aufgebläht, was eine große Herausforderung für das kommende Geschäftsjahr darstellt.

Nationale Dienstleistungsunternehmen mit hohem Anlagevermögen wie in der Telekommunikation und im Eisenbahnsektor dürften von der anhaltenden Inflation profitieren. Telekommunikationsunternehmen haben in den letzten zwei Jahren unter sinkenden ARPUs gelitten, da die Regierung auf eine Senkung der Vertragspreise drängte. In diesem neuen inflationären Umfeld scheint der ARPU jedoch endlich die Talsohle erreicht zu haben. Die Anbieter erhöhen de facto die Preise, indem sie günstigere Tarife streichen und die Kunden auf teurere Flatrates umstellen. Mittelfristig erwarten wir ein anhaltendes ARPU-Wachstum.

Die Bahnunternehmen haben eine kontinuierliche Erholung der Fahrgastzahlen erlebt, die durch COVID beeinträchtigt war. Dieser Trend wird sich auch 2024 fortsetzen, wobei auch die starke Nachfrage aus dem Ausland dazu beitragen dürfte. Darüber hinaus wird derzeit über eine Änderung des Regulierungsverfahrens für Fahrpreisänderungen diskutiert, ein veraltetes Rahmenwerk, das seit einem Vierteljahrhundert nicht mehr überarbeitet wurde und die Fahrpreise praktisch unverändert gelassen hat. Dies könnte den Betreibern mehr Flexibilität bei der Gestaltung ihrer Fahrpreise geben.

Neben der Inflation im Dienstleistungssektor werden Arbeitskräftemangel und Lohnerhöhungen weiterhin die wichtigsten Themen bleiben. Aufgrund der stärkeren Fokussierung auf Wirtschaftlichkeit sind die Unternehmen bereit, in Digitalisierung und Automatisierung zu investieren. Vor diesem Hintergrund sehen IT-Dienstleister wie Systemintegratoren oder Ingenieur-Outsourcing-Unternehmen sowohl auf der Nachfrage- als auch auf der Preisseite Rückenwind. Auf der Nachfrageseite hat Japan in den vergangenen Jahren die Ausgaben für die Digitalisierung vernachlässigt, so dass hier ein erheblicher Nachholbedarf besteht.

Die gestiegene Nachfrage nach digitaler Transformation hat zu einem akuten Fachkräftemangel in diesem Bereich geführt, so dass Unternehmen mit vorhandenen Ressourcen bei Projekten selektiver vorgehen und Preissetzungsmacht gewinnen können. Auch die Investitionsbereitschaft ist dank des im internationalen Vergleich niedrigen Zinsniveaus weiterhin solide. Vor allem die Nachfrage nach Automatisierung bleibt hoch, da qualifizierte Arbeitskräfte im verarbeitenden Gewerbe knapp werden. Unternehmen der Automatisierungstechnik, die stärker im Inland engagiert sind, dürften von dieser Nachfrage profitieren.

Die inländische Fertigungsindustrie, die unter dem schwachen Inlandsverbrauch, der Kosteninflation und dem schwachen Yen gelitten hat, könnte sich im nächsten Geschäftsjahr erholen. Die verzögerte Wiedereröffnung nach den COVID-Maßnahmen führte dazu, dass die Verbraucher ihre Ausgaben von Gütern auf Dienstleistungen verlagerten, während die Kaufkraft aufgrund der schneller als erwartet steigenden Inflation insgesamt zurückging. Zusammen mit der anhaltenden Inflation und der Erwartung weiterer Lohnerhöhungen dürfte sich der Binnenkonsum leicht erholen. Inländische Konsumgüterunternehmen, sowohl im Bereich der Grundnahrungsmittel als auch der langlebigen Konsumgüter, die stark von importierten Vorleistungen abhängig sind, dürften sich daher aufgrund der Stabilisierung der Vorleistungskosten und einer möglichen Aufwertung des Yen erholen.

Bei den globalen Unternehmen bevorzugen wir solche, die gegenüber externen Makrofaktoren wie Rohstoffpreisen, Zinsen und Währungen widerstandsfähig sind. Unternehmen mit globalem geistigem Eigentum und Marktführer im Halbleiterbereich bleiben aus langfristiger Wachstumsperspektive attraktiv. Auch wenn die Kennzahlen dieser Unternehmen bis zu einem gewissen Grad von Währungsschwankungen beeinflusst werden, dürfte ihr zugrunde liegender Wert aufgrund ihrer Wettbewerbsvorteile solide bleiben. Auf der IP-Seite haben neue digitale Vertriebsplattformen den japanischen Inhabern von geistigem Eigentum in den Bereichen Spiele und Animation ermöglicht, ihr geistiges Eigentum zu monetarisieren und ihre Reichweite und ihre Angebotsinhalte durch vereinfachte Vertriebskanäle zu erweitern.

Die Halbleiterindustrie scheint einer der wenigen Bereiche auf dem Weltmarkt zu sein, in dem die Aussichten besser sind. Mehrere Unternehmen haben das Ende des Lagerbereinigungszyklus angekündigt und rechnen damit, dass die Talsohle 2024 durchschritten sein wird. Auch wenn die Endnachfrage schwach bleiben könnte, dürfte eine Normalisierung der Produktion nach der Lagerbereinigung zumindest zu einer moderaten Erholung führen. Unter den Halbleiterunternehmen bevorzugen wir Hersteller von Halbleitermaterialien oder Unternehmen, die an der Produktion von Halbleitern beteiligt sind, gegenüber Anlagenherstellern.

Für konjunktursensitive Unternehmen sieht es derweil nach einem schwierigen Jahr aus. Unter diesen Titeln sind Automobilzulieferer, einschließlich Unternehmen mit elektronischen Komponenten, die stärker in der Automobilbranche engagiert sind, besser positioniert, da sie mit der allgemeinen Elektrifizierung wachsen dürften. Auf der anderen Seite stehen die japanischen Autohersteller 2024 vor einer großen Herausforderung, nachdem die Produktion in diesem Jahr dank der Normalisierung der Lieferketten und des schwächeren Yen stark gestiegen ist.

Tradingunternehmen, die sich dank der Handelsaktivitäten von Buffet und der robusten Rohstoffpreise sehr gut entwickelt haben, stehen vor einem schwierigen Jahr. Großbanken, die sich dank der weltweiten Zinserhöhungen und des schwachen Yen gut entwickelt haben, könnten Gegenwind bekommen, wenn die USA mit Zinssenkungen beginnen. Die weithin erwartete Abschaffung der NIRP wird sich positiv auf die Regionalbanken auswirken, aber der weitere Aufwärtstrend dürfte begrenzt sein.

Japan Ausblick 2024

Foto von Joel Le Saux (Quelle: Eurizon)

Kennen Sie schon das Wirtschaftsmagazin „Paul F„? Jetzt bei Readly lesen. Eine kostenlose Leseprobe von Paul F gibt es bei United Kiosk. Ebenfalls finden Sie die aktuelle Ausgabe im Lesezirkel von Sharemagazines.