Ein Marktkommentar von Dr. Manfred Schlumberger, Leiter Portfoliomanagement bei StarCapital:

„Die abrupten Verschärfungen der Geldpolitik der US-Notenbank und der EZB beschleunigen die schon länger absehbare Zinswende und deuten auf eine drohende Liquiditätsverknappung für die Kapitalmärkte hin. Bei unprofitablen Technologiewerten und den hochgehypten Kryptowährungen entweicht schlagartig die heiße Luft. Enttäuschende Ausblicke bei extrem hochkapitalisierten FAANGM-Werten wie Facebook/Meta und Netflix führen zu verheerenden Kurseinbrüchen.

Zeichnet sich hier bereits ein Super-Crash an den Aktienmärkten ab wie der legendäre Value-Investor Jeremy Grantham prophezeit oder bieten sich hier lediglich günstige Einstiegsgelegenheiten für dynamische Junginvestoren? Wird der Value-Stil nach seiner Renaissance im ersten Halbjahr 2021 sein Comeback nicht nur wieder aufnehmen, sondern auch nachhaltig fortsetzen?

Value versus Growth

Ende der Geldflutung?

Man konnte zuletzt nur mit Mühe dem Kurswechsel der FED folgen. Erst sollte die Inflationsentwicklung nur «transitorisch» sein, dann wurde das Ende der Anleihekäufe vorgezogen, und plötzlich werden immer mehr Zinserhöhungen in den Raum gestellt – zuletzt gar fünf an der Zahl. Und last not least der pure Horror in Form eines möglichen «Quantitative Tightening», also den Nettoverkauf von Anleihen, der zwangsläufig mit einer Liquiditätsverknappung einhergeht. Da wollte natürlich auch die EZB nicht nachstehen!

Nach einer erschreckenden Fehleinschätzung der Inflationsentwicklung schliesst Frau Lagarde eine erste Zinserhöhung in 2022 nicht mehr kategorisch aus. Im April ist Schluss mit dem Kaufprogramm PEPP, das traditionelle APP-Programm wird zunächst auf 40 Mrd. EUR monatlich verdoppelt, um dann sukzessive reduziert zu werden. 10-jährige Bundesanleihen werfen wieder positive Renditen ab und in Italien geht es in Richtung 1,70%. Die Märkte durchschauen die «Augenwischerei» der EZB und verteuern die Refinanzierung der italienischen Staatsschuld.

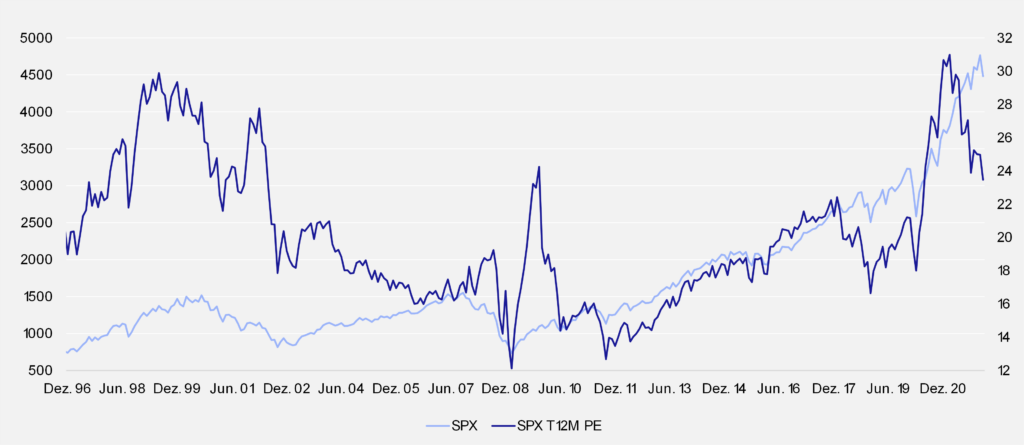

Bewertungshistorie des S&P 500

Steigende Zinsen lassen Bewertungen ansteigen

Warum missfallen den Aktienmärkten steigende Zinsen? Bei unprofitablen hochverschuldeten Unternehmen, häufig aus dem Technologiesektor, schlagen sich höhere Zinsen unmittelbar auf der Kostenseite nieder. Steigen die Zinsen, so fällt auch der Gegenwartswert der zukünftigen Unternehmensgewinne, womit auch der Unternehmenswert sinkt. Und nicht zuletzt fällt mit steigenden Zinsen die relative Attraktivität des Aktienmarkts gegenüber anderen Anlageklassen.

Historisch waren Zinserhöhungszyklen stets mit sinkenden Bewertungskennzahlen wie dem Kurs-Gewinn-Verhältnis verbunden. Bei gleichbleibenden Gewinnen impliziert dies also Kursrückgänge der Aktien: Am gefährlichsten ist eine solche Entwicklung für hochbewertete Märkte. Ende 1999 lag das KGV des NASDAQ 100 bei 73 und des S&P 500 bei 30. Das Platzen der Internetblase liess den NASDAQ um 80% und den S&P 500 um 50% vom jeweiligen Hoch kollabieren.

Ende 2021 lag der NASDAQ 100 bei einem KGV von knapp über 40. Im Schnitt der letzten zehn Jahre waren die Gewinne der NASDAQ-Unternehmen fast 11% gestiegen. Die gewaltige Bewertungsexpansion resultierte aus den immer tiefer fallenden Zinsen und einer damit einhergehenden Erhöhung der Verschuldungsgrade («Leverage Ratio»), also dem Verhältnis zwischen Schulden und Assets. Der durchschnittliche Verschuldungsgrad der NASDAQ 100-Unternehmen war Ende 2021 doppelt so hoch wie vor zehn Jahren. Diese Zahlen zeigen wie gefährlich ein weiterer Zinsanstieg für Wachstumsfirmen werden kann.

Kursverfall bei Wachstumswerten

Fast 20% der im NASDAQ Composite notierten Aktien sind seit dem letzten Jahr um mehr als 80% gefallen. Mehr als ein Drittel fiel um mehr als 50% von ihren Höchstständen. Lediglich die profitabelsten FAANGM-Aktien, insbesondere Alphabet, Apple, Amazon und Microsoft, hielten den Absturz der Technologiebörse in Grenzen. Ohne die wenigen Topaktien wäre die Korrektur längst zu einem Crash geworden. Wegen schwächer als erwarteten Ausblicken hat es jedoch Netflix und Meta bereits heftig erwischt. Alphabet mit einer Gewinnsteigerung von 35% und auch Warren Buffett-Liebling Apple können ihre in Relation zur Gewinnentwicklung moderaten Bewertungen (PEG-Ratio) rechtfertigen. Bei Amazon trägt bereits das Kerngeschäft nicht mehr, stattdessen forcieren nur noch das Cloud-Business und die steigenden Preise für die Prime-Mitgliedschaft die Gewinnentwicklung.

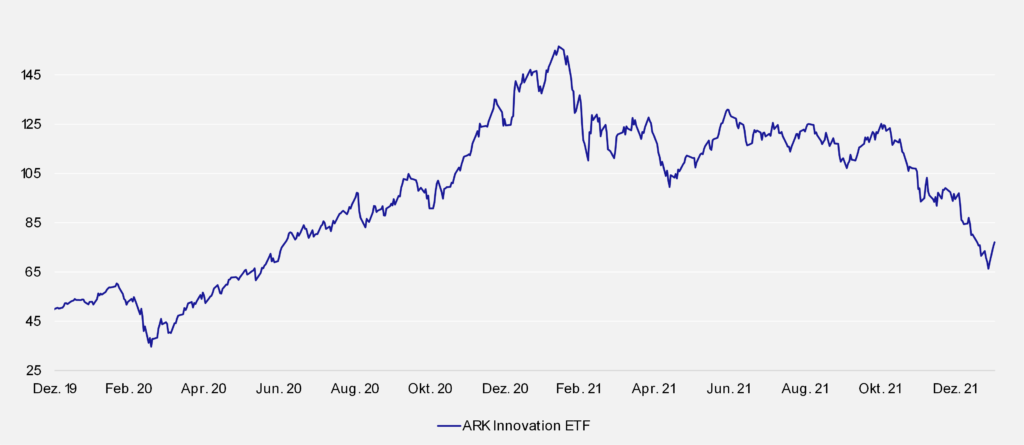

Sinnbild der Techno-Korrektur ist der ARK Innovation-Fonds von «Star-Managerin» Cathie Wood. Die heftigen Abflüsse aus ihrem Fonds haben sie zu Verkäufen gezwungen und die Kurse vieler unprofitabler Unternehmen nach unten gerissen. Das Handelsblatt hat errechnet, dass 75% der Unternehmen, in die sie investiert ist, defizitär sind und ihr mit 11 Mrd. USD bewertetes Portfolio auf aggregierte 600 Mio. USD Verlust kommt. Ihre Investmentthemen KI, Robotik, Blockchain und Batterietechnologie bleiben vielversprechend. Die Frage ist nur, ob sie die richtigen Unternehmen in diesen Segmenten besitzt. Das Thema «Internet» hat bekanntlich auch in keinster Weise unter dem Platzen der gleichnamigen Blase im Jahr 2000 gelitten.

Wertentwicklung des ARK Innovation ETF

Gibt es Hoffnung?

Das Jahr 2021 stand im Zeichen einer phantastischen Gewinnentwicklung der Unternehmen. Im Laufe der aktuellen US-Berichtssaison haben von den 55% der Unternehmen, die bereits ihre Zahlen veröffentlicht haben, 82% die Gewinnerwartungen um durchschnittlich fast 9% übertroffen. Wegen Omikron verlagert sich viel an Wachstum im Jahresverlauf 2022 nach hinten und lässt auf weiter hohe Gewinne hoffen.

Dennoch belasten die hohen Energiekosten und die steigende Inflation die Einkommen der Haushalte. Auch der Arbeitskräftemangel tangiert das Wachstum negativ und lässt die Kosten steigen. Gefährlich könnte es zusätzlich werden, wenn Kurseinbrüche an den Aktienmärkten und höhere Zinsen die Refinanzierungskosten in der Wirtschaft weiter ansteigen lassen und den Konsum zusätzlich belasten. Dennoch erscheint eine Rezession noch in weiter Ferne zu liegen. Mit höheren Zinsen können die von uns bevorzugten profitablen Value-Werte insbesondere aus dem Energie- und Rohstoffsektor weiter ansteigen. Europa als Heimat vieler zyklischer Substanzwerte hat bei einer KGV-Bewertung von 14 große Chancen, nach vielen Jahren den US-Markt (KGV 22) wieder outzuperformen. Spannend bleibt zu beobachten, wie die vielen jungen Investoren, die an den Aktienmarkt gekommen sind, mit größeren Korrekturen zurechtkommen. Bisher waren sie darauf trainiert, bei kleinen Rücksetzern sofort nachzukaufen. Funktioniert diese Strategie nicht mehr, könnte das Interesse an den Aktienmärkten und dann hoffentlich auch an den Kryptowährungen schnell erlahmen.

Fazit

Die Notenbanken haben sich seit der Finanzkrise mehr und mehr zu «Managern» der Kapitalmärkte entwickelt. Böse Zungen behaupten sogar zu «Getriebenen». Insofern sind sie sich bei der Geldpolitik ihrer Verantwortung für die Vermögenswerte der Bürger bewusst. Bei hohen Kurseinbrüchen haben sie in der Vergangenheit stets mit Lockerungsschritten gegengesteuert. Hoffen wir, dass ihnen die Inflation dies auch weiterhin ermöglicht. Insofern könnte sich eine von Liquiditätsentzug verursachte Baisse noch einige Zeit hinauszögern. Nobelpreisträger Robert Shiller hat bekanntlich bereits 1996 vor «irrationalen Übertreibungen» an den Aktienmärkten gewarnt. Der Crash kam aber erst vier lange Jahre später nach einer erneuten Kursverdoppelung. Übertreibungen – so lehrt die Börsengeschichte – dauern stets länger als man denkt.

Wir investieren weiterhin bevorzugt in fair bewertete Substanzaktien und nutzen zur Ergänzung antizyklische Kaufgelegenheiten bei profitablen Wachstumswerten. Die Rentenmärkte sind leider noch keine wirklich überzeugenden Anlagealternativen, erfüllen aber ihre Funktion als Risikopuffer. Das Jahr 2022 wird so bleiben wie erwartet und wie es begonnen hat – nämlich im Zeichen schwarzer Schwäne! Die Volatilität wird überproportional hoch bleiben. Aktive Manager sind gefordert und die Ära des passiven Investierens könnte zumindest vorläufig beendet sein.“

Game-Stop für teure Wachstumswerte?

Foto von Dr. Manfred Schlumberger (Quelle: StarCapital)

Die Marktentwicklungen des Tages.