Ein Marktkommentar von Graham Burnside, Trader and Investment Committee Chair bei Lombard Odier Investment Managers (LOIM):

«Das derzeitige makroökonomische und Marktumfeld ist eindeutig nicht dazu angetan, Risiken einzugehen, und wir haben dies in der Vergangenheit sehr deutlich gemacht, wobei wir insbesondere unsere hohe Cash-Allokation erwähnten, die als Diversifikator eingesetzt wird. Wir glauben, dass wir gerade in ein Phase des „rückläufigen Wachstums“ eingetreten sind, das in der Regel mit einer mäßigen Risikobereitschaft der Anleger einhergeht.

Dieses schwierige Umfeld wird noch katastrophaler durch die Tatsache, dass die Zentralbanken, insbesondere die Fed und die EZB, nun offiziell auf dem Pfad des Inflationskriegs wandeln: „Whatever it takes“ gilt nicht mehr für die Unterstützung der Märkte und der Wirtschaft, sondern für den Kampf gegen steigende Kosten und Inflationsdruck. Diese beiden Faktoren haben ein Marktumfeld geschaffen, das durch einen deutlichen Pessimismus und Abwärtstrends gekennzeichnet ist: Die Stimmung ist ein weiterer Markttreiber, den wir im Laufe des Jahres verloren haben. Schließlich gaben die gestiegenen geopolitischen Risiken dem schwarzen Bild den letzten Schliff. Ist wirklich alles so negativ? Hier sind drei Punkte, die den verbliebenen Bullen etwas Trost spenden könnten – wir sind uns bewusst, dass es nicht mehr viele sind.

Juli in der Regel positiver Aktienmonat

Wenn man die Performance nach Monaten des Jahres aufschlüsselt und dabei den S&P500 aufgrund der Tiefe seiner Kurshistorie heranzieht, ergibt sich ein sehr auffälliges Bild: Die Sommermonate und insbesondere der Juli sind in der Regel ein positiver Aktienmonat, wenn nicht sogar der beste Monat des Jahres. In den letzten 80 Jahren verzeichnete der S&P500 im Durchschnitt eine Performance von 1,5 % und damit die beste saisonale Performance des Jahres. In Bezug auf die Häufigkeit sind 58 % der Juli-Monate Perioden mit positiver Aktienperformance. Noch besser: Positive Juli-Monate gehen mit einer Performance von 3,6 % einher, während negative Juli-Monate mit einer Performance von -2,8 % einhergehen – eine interessante Asymmetrie der Renditen.

Die US-Inflation wird sich verlangsamen

Der jüngste Bericht über die US-Inflation löste eine Schockwelle an den Märkten aus und veränderte sogar die Korrelation zwischen Aktien und Anleihen. Der Bericht enthüllte hohe Zahlen, aber sehr interessante Signale, wenn man unter die Oberfläche schaut. Wenn man den Einfluss der Energie- und Wohnungskosten (bei denen es sich um Umfragedaten handelt) außer Acht lässt, zeigen die anderen Komponenten der Inflation tatsächlich eine Mäßigung. Es ist wahrscheinlich, dass wir den Höhepunkt der Inflation in den USA überschritten haben, und sobald sich der Markt dessen bewusst wird, könnten wir eine bessere Preisentwicklung sehen.

Die Bewertungen sind jetzt viel gesünder

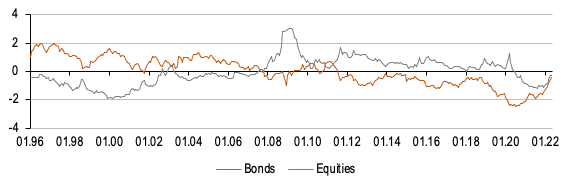

Das letzte potenzielle positive Element, das die Märkte stützen könnte, ist die Entwicklung der Bewertungen seit Jahresbeginn. Wir haben das Jahr 2022 mit teuren Bewertungen sowohl für Anleihen als auch für Aktien betreten. Die Abbildung zeigt die z-Trägerschaft von Aktien und Anleihen seit 1996. Bei näherer Betrachtung des Diagramms ist es üblich, dass bei einem niedrigen Carry von Aktien (negativer Z-Score) der Carry von Anleihen höher ist (positiver Z-Score). Dieses Mal war die Situation jedoch anders: Beide Träger waren zwischenzeitlich schwach, beide wurden von aktivistischen Zentralbanken getrieben, was bedeutet, dass Anleihen und Aktien zu Beginn des Jahres gemeinsam teuer waren.

Heute, nach der umfangreichen Überprüfung der Bewertungen, die wir in der ersten Jahreshälfte erlebt haben, ist die Situation sowohl bei Anleihen als auch bei Aktien anders. Der Markt war insgesamt teuer, heute jedoch viel weniger: ein Grund mehr, auf einen besseren Sommer zu hoffen.»

Aktien (Dividendenrendite) und Anleihen (Rendite und Rolldown) im Z-Score

Der Sommer ist generell günstig für Aktien

Foto von Graham Burnside (Quelle: LOIM)

Wichtige Entwicklungen zur Börse.