Ein aktueller Marktkommentar von Gregory Peters, Co-Chief Investment Officer bei PGIM Fixed Income:

Auch wenn das makroökonomische Umfeld komplex ist, sind wir überzeugt, dass wir am Anfang eines goldenen Zeitalters für festverzinsliche Anlagen stehen. Die traditionellen Merkmale dieser Anlageklasse – Roll-down, Carry und Ertrag – rücken wieder in den Vordergrund. Anleihen nehmen eine entscheidende Rolle in der langfristigen Portfolioallokation ein, und dank höherer Zinsen können sie wieder ihrer Aufgabe als substanzieller Ertragsbringer und wichtiger Aktien-Diversifikator gerecht werden. Diese genannten Charakteristika tragen dazu bei, dass die Wertentwicklung im Einklang mit den Anlagezielen der Anleger steht oder diese sogar übertrifft. Sollte es zu unerwarteten Turbulenzen in den Wirtschaftsräumen kommen, besteht viel Spielraum für sinkende Zinsen, was die Renditen zusätzlich beflügeln würde.

USA-Basiszenario: „Weakflation“

Da sich die Zinsen in der Nähe von Mehrjahreshochs befinden und sich Konjunkturwachstum sowie Inflation endlich abschwächen, ist das Ende der Zinserhöhungszyklen der Zentralbanken wahrscheinlich nahe. Während wir davon ausgehen, dass die US-Notenbank Fed in diesem Jahr Zinssenkungen um 50 Basispunkte als „Feintuning“ vornehmen wird, könnte der langfristige neutrale Zinssatz in den Bereich von 3% steigen (statt wie zuvor prognostiziert auf 2,5%).

Die Weltwirtschaft bleibt trotz zunehmender makroökonomischer Herausforderungen robust. Unser Basisszenario für die USA ist nach wie vor eine „Weakflation“ – also eine Kombination aus schwachem Wachstum und hoher, aber sinkender Inflation. Für das laufende Jahr erwarten wir ein reales BIP-Wachstum von 1,0 bis 1,5% und einen Rückgang der Inflation auf 2,5 bis 3%.

Im Euroraum werden weltweit steigende Zinsen, hohe Energiepreise und eine hartnäckige Inflation eine anhaltende Herausforderung darstellen. Was die Konjunktur betrifft, so rechnen wir 2024 mit einer leichten Abschwächung, bevor eine gewisse Erholung einsetzt. In China hingegen werden die von uns erwarteten zusätzlichen Konjunkturpakete nun Realität, was für unsere über dem Konsens liegende BIP-Prognose spricht.

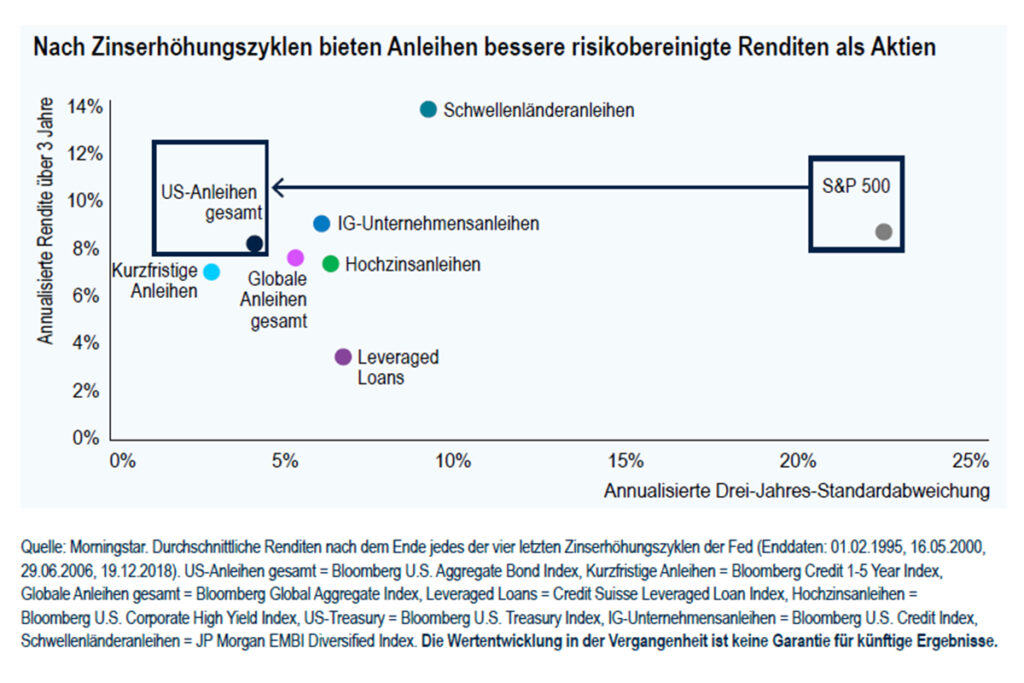

Dank der gestiegenen Streuung bei Unternehmensanleihen nehmen auch die Gelegenheiten zur Alpha-Generierung zu. Ein breites Spektrum unterschiedlicher Segmente der Obligationenmärkte scheint langfristig gut positioniert zu sein, um solide risikobereinigte Renditen zu erwirtschaften. Dies stimmt zuversichtlich, dass durch aktives Management Mehrwert geschaffen werden kann. Angesichts der nach wie vor hohen makroökonomischen Unsicherheit bevorzugen wir qualitativ hochwertige Titel und wollen fremdfinanzierte Strukturen meiden, da diese anfällig für hohe Zinsen sind.

Drei Anlagestrategien im Fokus

Barmittel abbauen: Angesichts steigender Zinsen und zunehmender makroökonomischer Unsicherheit haben viele Anleger im vergangenen Jahr eine abwartende Haltung eingenommen. Ein überraschender Schock oder eine weitere Normalisierung der Zinsen im Jahr 2024 könnten die kurzfristigen Renditen nach unten drücken. Anlagen mit kürzerer Duration könnten attraktivere Renditen und einen Puffer für weitere Volatilitätsanstiege bieten.

Duration verlängern: Nach den jüngsten geopolitischen Ereignissen sind die Renditen von ihren Höchstständen zurückgekommen. Es ist zwar noch zu früh, um konkrete Aussagen zu machen, aber wir könnten in eine längere Phase der Normalisierung eintreten, die den Anlegern ein kurzes Zeitfenster bietet, um sich langfristig höhere Zinsen zu sichern.

Qualitativ hochwertige Relative-Value-Gelegenheiten suchen: Die extreme Volatilität seit 2022 hat die Bewertungen in allen Segmenten der Anleihemärkte in die Höhe getrieben und lukrative Relative-Value-Gelegenheiten in wichtigen Spread-Sektoren wie Hochzinsanleihen und Schwellenländeranleihen geschaffen. Nachdem die Zentralbanken von ihren exzessiven Zinserhöhungen Abstand genommen haben, hat sich die Performance der Kreditsektoren verbessert – ein Trend, von dem wir allgemein erwarten, dass diversifizierte Anleihenportfolios weiterhin profitieren werden.

Letztlich könnte 2024 ähnlich verlaufen wie 2023: ein Bullenmarktjahr mit guten Renditen. Das vergangene Jahr war jedoch weit mehr als das: Spreads, Zinsen und Währungen waren starken Schwankungen unterworfen, die nicht nur Risiken, sondern auch Chancen für Wertsteigerungen durch umsichtiges aktives Management boten. Da die Unsicherheit hoch ist und die Wahrscheinlichkeit starker und wiederholter Marktschwankungen zunimmt, dürften die Alpha-Möglichkeiten breit und tief gefächert sein. Das Jahr 2024 dürfte daher für Anleger anspruchsvoll, aber schlussendlich lohnend sein.

Anleihenstrategien im anspruchsvollen Umfeld: Abbau von Barmitteln und Verlängerung der Duration

Foto von Gregory Peters (Quelle: PGIM Fixed Income)

Kennen Sie schon das Wirtschaftsmagazin „Paul F„? Jetzt bei Readly lesen. Eine kostenlose Leseprobe von Paul F gibt es bei United Kiosk. Ebenfalls finden Sie die aktuelle Ausgabe im Lesezirkel von Sharemagazines.