Ein aktueller Marktkommentar von Ruben Lubowski, Chief Carbon & Environmental Markets Strategist bei Lombard Odier Investment Managers (LOIM):

Sowohl die verpflichtenden (Compliance) als auch die freiwilligen CO2-Märkte haben sich zu einer Investitionsmöglichkeit mit einem Handelsvolumen von über USD 900 Milliarden jährlich entwickelt, die mehr als 17 % der Emissionen weltweit abdeckt. CO2 ist auf dem Weg, eine gängige Anlageklasse zu werden, die sogar an die Dimension wichtiger Rohstoffmärkte herankommen könnte.

Die Kohlenstoffmärkte haben mittlerweile eine Größenordnung erreicht, die sie zu einer wichtigen Anlagemöglichkeit werden lassen. Marktanalysten, darunter die der Credit Suisse, zeigen, dass Kohlenstoff auf dem Weg ist, ein Mainstream-Anlagewert zu werden. Dieser könnte es sogar mit den großen Rohstoffmärkten, einschließlich Öl, aufnehmen. Die Marktkapitalisierung der gehandelten globalen Märkte für staatlich emittierte Kohlenstoffzertifikate, die durch rechtlich verbindliche Anforderungen gestützt werden, ist seit 2019 um 44 % auf eine Rekordmarktkapitalisierung von 172 Mrd. USD im vergangenen Jahr gestiegen, mit 900 Mrd. USD an Transaktionen.

Die Boston Consulting Group (BCG) geht davon aus, dass dieser Markt bis 2030 eine Marktkapitalisierung von 1 Billion USD erreichen wird, vergleichbar mit der aktuellen Marktkapitalisierung von Silber und Kryptowährungen. Ein Anstieg der Netto-Null-Verpflichtungen von Unternehmen hat in den letzten Jahren auch zu einem schnellen Wachstum der freiwilligen Märkte geführt. Freiwillige Markttransaktionen verdreifachten sich im Wert auf 2 Mrd. USD im Jahr 2021 und werden bis 2030 voraussichtlich 50 Mrd. USD erreichen.

Kohlenstoffpreise noch zu niedrig

Die Kohlenstoffpreise sind allerdings immer noch zu niedrig, um die bestehenden Klimaschutz-verpflichtungen zu erfüllen, insbesondere in den Schwellenländern. Die Preise auf den Kohlenstoffmärkten sind in den letzten Jahren deutlich gestiegen. Im Vergleich zu den Schätzungen dessen, was erforderlich ist, um die globale Dekarbonisierung in den nächsten Jahrzehnten voranzutreiben, sind sie aber immer noch niedrig.

Das Network for Greening the Financial System (NGFS), eine Expertengruppe von Zentralbank- und Finanzaufsichtsbehörden, berichtet von Szenarien mit einem durchschnittlichen globalen Kohlenstoffpreis von 122 USD bis zum Ende des Jahrzehnts, um Anreize für die Emissionen zu schaffen, die zur Begrenzung der Erwärmung auf 1,5°C bis 2,0°C erforderlich sind. Die Weltbank schätzt, dass derzeit nur 4 % der globalen Emissionen durch direkte Kohlenstoffpreise abgedeckt sind, die dem für 2030 erforderlichen Niveau entsprechen.

Die Preise müssten vor allem in den Entwicklungsländern steigen, in denen die Emissionen am stärksten zunehmen und in denen sowohl die Märkte für die Einhaltung der Compliance-Vorschriften und die freiwilligen Kohlenstoffmärkte noch im Entstehen sind. Die Europäische Kommission prognostiziert, dass bis 2030 85 % der globalen Emissionen in Schwellenländern anfallen werden, gegenüber 77 % im Jahr 2020, einschließlich China, wo die Kohlenstoffpreise bei etwa 10 USD pro Tonne liegen, sowie Indien, wo es noch keine Kohlenstoffmärkte gibt.

Die Durchschnittspreise auf den bestehenden wichtigen Märkten, einschließlich China, liegen bei 31 USD pro Tonne, wenn sie nach den aktuellen Marktobergrenzen gewichtet werden. Nach den prognostizierten nationalen Emissionen bis 2030, liegen sie aber nur bei 21 USD pro Tonne. Dies bedeutet eine durchschnittliche jährliche Wachstumsrate (CAGR) auf den bestehenden Märkten von 22 % bis 35 % angesichts der Preise, die führende Regierungen und Unternehmen für ihre internen Planungen für 2030 verwenden. Diese reichen von 100 USD pro Tonne für BP, 130 USD pro Tonne für die Regierung von Kanada, 200 USD für SwissRe und 237 USD für die Regierung von Norwegen.

Das Interesse der Anleger an Kohlenstoff als Anlageklasse wächst, mit Schwerpunkt auf Terminkontrakten für den EU-Compliance-Markt. Die Abbildung zeigt einen sechsfachen Anstieg der Beteiligung von Investmentfonds von 72 Akteuren im Januar 2018 auf 449 im Juli 2021. Die Beteiligung anderer Finanzinstitute hat sich mehr als verdreifacht, von 42 auf 149 Unternehmen.

Dieser Trend könnte durch das wachsende Bewusstsein der Anleger für den Klimawandel bedingt sein (z. B. die Net Zero Asset Managers-Initiative mit über 236 Unterzeichnern, die 57,5 Billionen USD an AUM repräsentieren). Die wachsende Beteiligung der Anleger wird durch die zunehmende Größe und Liquidität der globalen Kohlenstoffmärkte und die rasch zunehmende Zugänglichkeit weiter begünstigt, u. a. durch börsengehandelte Fonds, börsennotierte Unternehmen, die sich auf Kohlenstoffgutschriften konzentrieren, neue Börsen für freiwillige Märkte, standardisierte Terminkontrakte und tokenisierte Produkte.

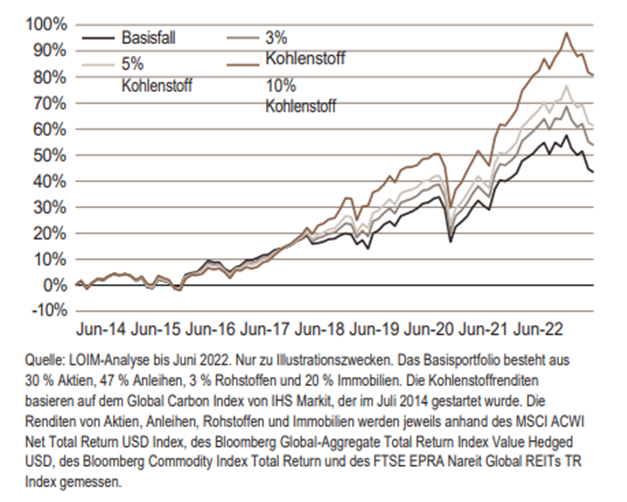

Kohlenstoffinstrumente bieten eine Reihe einzigartiger Vorteile für die Konstruktion von Anlageportfolios, darunter das Potenzial zur Risikominderung, Renditen mit geringer Korrelation zu den wichtigsten Anlageklassen, Inflationsschutz und positiven Impact. So sind Kohlenstoffinstrumente beispielsweise eine natürliche Absicherung gegen die negativen Auswirkungen steigender Kohlenstoffpreise und des Kohlenstoffübergangsrisikos im Allgemeinen auf Portfolios.

In einem politischen Szenario, das mit einem Preis von 100 USD pro Tonne für Kohlenstoffemissionen einher geht – während einige Unternehmen mit Verlusten rechnen und andere in allen Sektoren profitieren werden – werden die globalen Aktienrisiken schätzungsweise nach unten tendieren, wobei etwa die Hälfte der Gewinne im MSCI World Index bis 2030 um 5 bis 20 % sinken könnten.

Globale Kohlenstoffmärkte: Investieren in die Währung der Dekarbonisierung

Foto von Ruben Lubowski (Quelle: LOIM)

Tipp: Dividenden ausländischer Aktien werden doppelt besteuert,

dieses Finanztool erledigt Deine Rückerstattung